Configurar e informar del impuesto sobre el valor añadido (IVA)

El impuesto sobre el valor añadido (IVA) se introdujo en los Emiratos Árabes Unidos (EAU) el 1 de enero de 2018. Las empresas en los Emiratos Árabes Unidos son responsables de documentar cuidadosamente sus ingresos, costos y cargos de IVA asociados.

Las empresas y los comerciantes registrados cobran el IVA a todos sus clientes al tipo actual, e incurren en IVA sobre los bienes y servicios que compran a los proveedores. La diferencia entre estas sumas se reclama o se paga al gobierno. El Decreto Ley Federal No. (8) de 2017 sobre el Impuesto sobre el Valor Agregado describe el alcance del impuesto, la tasa, la responsabilidad del impuesto y el suministro de bienes y servicios en todos los casos. Estos casos incluyen el suministro en casos especiales, el suministro de más de un componente, el suministro a través de agente, el suministro por entidades gubernamentales y los casos de suministro presunto. Para obtener información más detallada sobre la normativa del IVA, consulte el sitio web de las Autoridades Fiscales Federales de los Emiratos Árabes Unidos.

Configurar una entidad jurídica para IVA

De acuerdo con el Documento de Requisitos para el Software de Contabilidad Fiscal que emitió la Autoridad Federal de Impuestos (FTA), se debe configurar información adicional cuando configure una entidad jurídica.

Vaya Microsoft Dynamics 365 Finance a Administración de la>organización Entidades jurídicas de las organizaciones>.

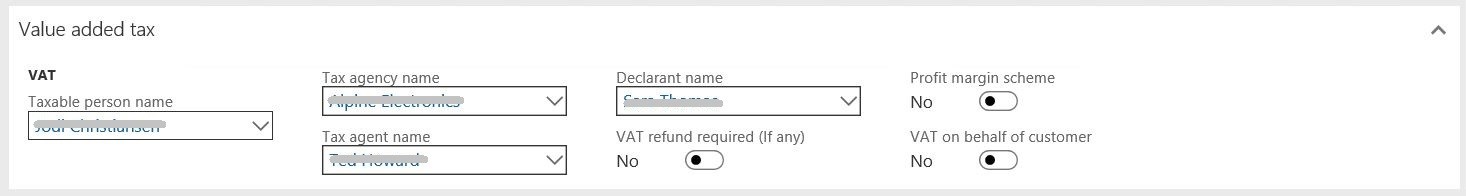

En la ficha desplegable Impuesto sobre el valor añadido, establezca los siguientes campos:

- Nombre del sujeto pasivo: los informes electrónicos de IVA requieren el nombre del sujeto pasivo. Los nombres en inglés y árabe se completarán en los informes. Si el idioma de la interfaz de usuario (IU) de la entidad jurídica está establecido en inglés, el campo Conocido como de la página de la libreta de direcciones global se puede usar para almacenar nombres en otro idioma, como el árabe.

- Nombre de la agencia tributaria y agente nombre del impuesto: el nombre y el número de la agencia tributaria (TAN) de la agencia tributaria, y el nombre y el número de aprobación de impuestos agente (TAAN) del agente de impuestos, son obligatorios cuando los informes electrónicos de IVA son preparados por un agente o proveedor de impuestos contratado.

- Nombre del declarante: el informe electrónico de IVA incluirá información sobre la persona que prepara una declaración de IVA.

- Devolución de IVA requerida (si la hubiera): establezca esta opción en Sí si vence una devolución de IVA y la empresa ha solicitado recibirla.

- Esquema de margen de beneficio: establezca esta opción en Sí si la empresa opera en un esquema comercial especial utilizando el esquema de margen de beneficio.

- IVA a nombre del cliente : establezca esta opción en Sí si la empresa opera como un agente que paga el IVA de importación en nombre de otro sujeto pasivo.

[ ]

]

Para preparar su entidad jurídica en Finance para la contabilidad y los informes de IVA, use la funcionalidad de impuestos . Para obtener información más detallada, consulte los siguientes artículos:

- Configurar autoridades fiscales

- Configurar un período de liquidación de impuestos

- Grupos de registro

- Códigos de exención de impuestos

- Códigos de notificación de impuestos

- Configurar códigos de impuestos

- Configuración de grupos de impuestos y grupos de impuestos de artículos

- Configurar impuestos condicionales (usados para la contabilidad de efectivo)

- Configurar los id. de registro de impuestos

- Configurar un mecanismo de cargo invertido

Configurar la autoridad fiscal

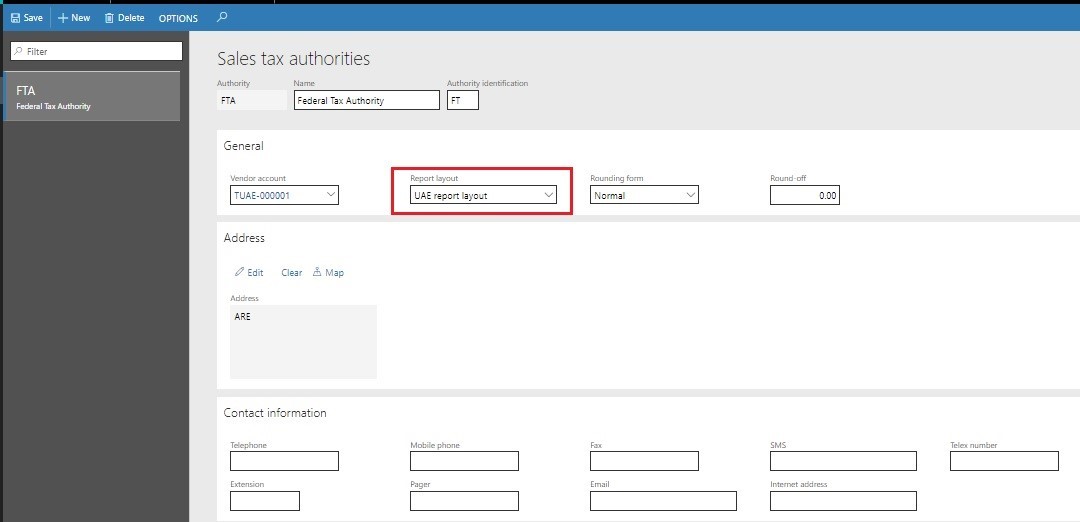

La FTA debe configurarse como una autoridad fiscal. Una vez asociada la cuenta del proveedor con la autoridad fiscal, el sistema crea pagos automáticos a las cuentas por pagar durante el proceso de liquidación.

Vaya a Impuestos>Autoridades> fiscales y configure la información de la dirección de su oficina de FTA. Asegúrese de Seleccionar Diseño de informe de EAU en el campo Diseño de informe.

[ ]

]

Cuando haya terminado, puede asociar los períodos de liquidación de impuestos con la autoridad fiscal que acaba de configurar y con los códigos de impuestos sobre las ventas.

Configurar códigos de impuestos y códigos de notificación de impuestos

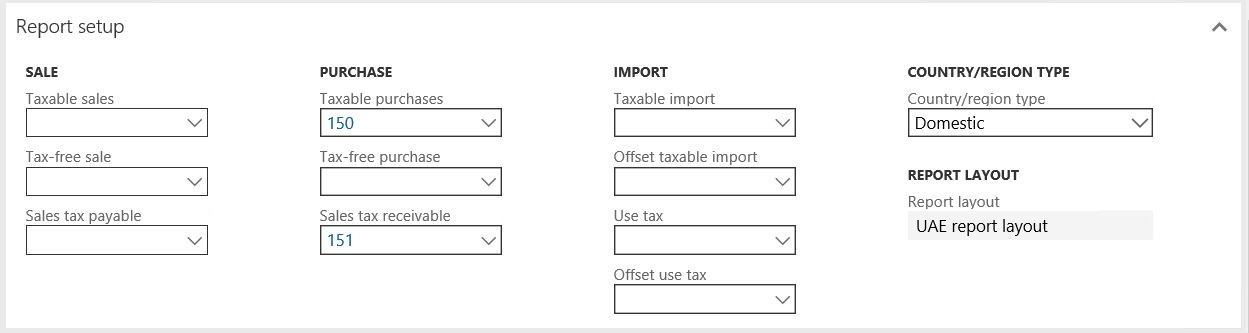

El informe electrónico de declaración de IVA se basa en la configuración de un diseño de informe específico de los EAU para el impuesto sobre las ventas. Este diseño debe seleccionarse como diseño predeterminado en la configuración de la autoridad fiscal.

Configure códigos de impuestos siguiendo el procedimiento adecuado para el perfil de negocio de su empresa en la sección Impuestos sobre las ventas de la documentación de Ayuda.

Para ejecutar el diseño de informe de EAU que incluye la declaración electrónica de IVA, primero debe configurar el número adecuado de códigos de notificación asociados al importe notificado en cada declaración de IVA.

Vaya a Impuestos>>indirectos Impuestos>sobre las ventas: Códigos de notificación de impuestos sobre las ventas, y cree o actualice códigos de notificación de impuestos sobre las ventas de acuerdo con la información de la siguiente tabla.

| Código de impuestos | Código de notificación de IVA | Configuración del informe | Description | Tipo de IVA |

|---|---|---|---|---|

| SRSAD | 10 | Venta > Ventas gravables | Suministros de clasificación estándar en Abu Dhabi | 5 |

| - | 11 | Impuesto sobre las ventas > repercutido | Suministros de clasificación estándar en Abu Dhabi | 5 |

| SRSAD-A | 15 | Impuesto sobre las ventas > repercutido | Suministros con clasificación estándar en Abu Dhabi – Ajuste | 5 |

| SRSD | 20 | Venta > Ventas gravables | Suministros de clasificación estándar en Dubái | 5 |

| - | 21 | Impuesto sobre las ventas > repercutido | Suministros de clasificación estándar en Dubái | 5 |

| SRSD-A | 25 | Impuesto sobre las ventas > repercutido | Suministros estándar en Dubái – Ajuste | 5 |

| SRSS | 30 | Venta > Ventas gravables | Suministros de clasificación estándar en Sharjah | 5 |

| - | 31 | Impuesto sobre las ventas > repercutido | Suministros de clasificación estándar en Sharjah | 5 |

| SRSS-A | 35 | Impuesto sobre las ventas > repercutido | Suministros estándar en Sharjah – Ajuste | 5 |

| SRSA | 40 | Venta > Ventas gravables | Suministros estándar en Ajman | 5 |

| - | 41 | Impuesto sobre las ventas > repercutido | Suministros estándar en Ajman | 5 |

| SRSA-A | 45 | Impuesto sobre las ventas > repercutido | Suministros de clasificación estándar en Ajman – Ajuste | 5 |

| SRSRQ | 50 | Venta > Ventas gravables | Suministros estándar en mmm Al Quwain | 5 |

| - | 51 | Impuesto sobre las ventas > repercutido | Suministros estándar en mmm Al Quwain | 5 |

| SRSRQ-A | 55 | Impuesto sobre las ventas > repercutido | Suministros con clasificación estándar en mmm Al Quwain – Ajuste | - |

| SRSRK | 60 | Venta > Ventas gravables | Suministros estándar en Ras Al Khaimah | 5 |

| - | 61 | Impuesto sobre las ventas > repercutido | Suministros estándar en Ras Al Khaimah | 5 |

| SRSRK-A | 65 | Impuesto sobre las ventas > repercutido | Suministros estándar en Ras Al Khaimah – Ajuste | 5 |

| SRSF | 70 | Venta > Ventas gravables | Suministros estándar en Fujairah | 5 |

| - | 71 | Impuesto sobre las ventas > repercutido | Suministros estándar en Fujairah | 5 |

| SRSF-A | 75 | Impuesto sobre las ventas > repercutido | Suministros estándar en Fujairah – Ajuste | 5 |

| TRPTS | 80 | Venta > Ventas gravables | Reembolsos de impuestos proporcionados a los turistas | 5 |

| - | 81 | Impuesto sobre las ventas > repercutido | Reembolsos de impuestos proporcionados a los turistas | 5 |

| TRPTS-A | 85 | Impuesto sobre las ventas > repercutido | Reembolsos de impuestos proporcionados a los turistas – Ajuste | 5 |

| SSRCP-R | 90 | Compras > Compras gravables | Entregas sujetas a las disposiciones de inversión del sujeto pasivo - Ventas | 5 |

| - | 91 | Compras > gravables por cobrar | Entregas sujetas a las disposiciones de inversión del sujeto pasivo - Ventas | 5 |

| SSRCP-R-A | 95 | Compras > gravables por cobrar | Suministros sujetos a las disposiciones de inversión del sujeto pasivo - Ventas - Ajuste | 5 |

| ZRS | 100 | Venta > Ventas gravables | Suministros de tasa cero | 0 |

| SOGSRC | 110 | Venta > Ventas gravables | Entregas de bienes y prestaciones de servicios a clientes registrados en otros Estados de aplicación del CCG | 5 |

| ES | 120 | Venta > Ventas gravables | Suministros exentos | 0 |

| GITUAE | 170 | Compras > Compras gravables | Mercancías importadas a los Emiratos Árabes Unidos | 5 |

| - | 171 | Compras > Impuestos repercutidos | Mercancías importadas a los Emiratos Árabes Unidos | 5 |

| GITUAE-R | 130 | Venta > Ventas gravables | Bienes importados a los Emiratos Árabes Unidos | -5 |

| - | 131 | Impuesto sobre las ventas > repercutido | Bienes importados a los Emiratos Árabes Unidos | -5 |

| SSRCP-R | 90 | Venta > Ventas gravables | Entregas sujetas a las disposiciones sobre inversión del sujeto pasivo | -5 |

| - | 91 | Impuesto sobre las ventas > repercutido | Entregas sujetas a las disposiciones sobre inversión del sujeto pasivo | -5 |

| SSRCP (en inglés) | 170 | Venta > Ventas gravables | Entregas sujetas a las disposiciones sobre inversión del sujeto pasivo | 5 |

| - | 171 | Impuesto sobre las ventas > repercutido | Entregas sujetas a las disposiciones sobre inversión del sujeto pasivo | 5 |

| SRE-A | 160 | Compras > gravables por cobrar | Gastos calificados estándar: ajuste | 5 |

| SSRCP (en inglés) | 170 | Venta > Ventas gravables | Entregas sujetas a las disposiciones sobre inversión del sujeto pasivo | - |

| - | 171 | Impuesto sobre las ventas > repercutido | Entregas sujetas a las disposiciones sobre inversión del sujeto pasivo | -5 |

| SSRCP-A | 175 | Impuesto sobre las ventas > repercutido | Suministros sujetos a las disposiciones de inversión del sujeto pasivo – Ajuste | - |

| GTTKOB | 180 | Venta > Ventas gravables | Mercancías transferidas al Reino de Bahrein | - |

| - | 181 | Impuesto sobre las ventas > repercutido | Mercancías transferidas al Reino de Bahrein | 5 |

| GTTKOB-A | 185 | Impuesto sobre las ventas > repercutido | Mercancías transferidas al Reino de Bahrein – Ajuste | - |

| GTTSOK | 190 | Venta > Ventas gravables | Mercancías transferidas al Estado de Kuwait | - |

| - | 191 | Impuesto sobre las ventas > repercutido | Mercancías transferidas al Estado de Kuwait | 5 |

| GTTSOK-A | 195 | Impuesto sobre las ventas > repercutido | Mercancías transferidas al Estado de Kuwait – Ajuste | - |

| GTTSOO | 200 | Venta > Ventas gravables | Bienes transferidos al Sultanato de Omán | - |

| - | 201 | Impuesto sobre las ventas > repercutido | Bienes transferidos al Sultanato de Omán | 5 |

| GTTSOO-A | 205 | Impuesto sobre las ventas > repercutido | Bienes transferidos al Sultanato de Omán – Ajuste | - |

| GTTSOQ | 210 | Venta > Ventas gravables | Mercancías transferidas al Estado de Qatar | 5 |

| - | 211 | Impuesto sobre las ventas > repercutido | Mercancías transferidas al Estado de Qatar | 5 |

| GTTSOQ-A | 215 | Impuesto sobre las ventas > repercutido | Mercancías transferidas al Estado de Qatar – Ajuste | 5 |

| GTTKOSA | 220 | Venta > Ventas gravables | Mercancías transferidas al Reino de Arabia Saudita | - |

| - | 221 | Impuesto sobre las ventas > repercutido | Mercancías transferidas al Reino de Arabia Saudita | - |

| GTTKOSA-A | 225 | Impuesto sobre las ventas > repercutido | Mercancías transferidas al Reino de Arabia Saudita – Ajuste | 5 |

| RVPKOB | 230 | Compras > Compras gravables | IVA recuperable pagado en el Reino de Baréin | - |

| - | 231 | Compras > gravables por cobrar | IVA recuperable pagado en el Reino de Baréin | - |

| RVPKOB-A | 235 | Compras > gravables por cobrar | IVA recuperable pagado en el Reino de Baréin – Ajuste | 5 |

| RVPSOK | 240 | Compras > Compras gravables | IVA recuperable pagado en el Estado de Kuwait | - |

| - | 241 | Compras > gravables por cobrar | IVA recuperable pagado en el Estado de Kuwait | - |

| RVPSOK-A | 245 | Compras > gravables por cobrar | IVA recuperable pagado en el Estado de Kuwait – Ajuste | 5 |

| RVPSOO | 250 | Compras > Compras gravables | IVA recuperable pagado en el Sultanato de Omán | - |

| - | 251 | Compras > gravables por cobrar | IVA recuperable pagado en el Sultanato de Omán | - |

| RVPSOO-A | 255 | Compras > gravables por cobrar | IVA recuperable pagado en el Sultanato de Omán – Ajuste | 5 |

| RVPSOQ | 260 | Compras > Compras gravables | IVA recuperable pagado en el Estado de Qatar | - |

| - | 261 | Compras > gravables por cobrar | IVA recuperable pagado en el Estado de Qatar | - |

| RVPSOQ-A | 265 | Compras > gravables por cobrar | IVA recuperable pagado en el Estado de Qatar – Ajuste | 5 |

| RVPKOSA | 270 | Compras > Compras gravables | IVA recuperable pagado en el Reino de Arabia Saudí | - |

| - | 271 | Compras > gravables por cobrar | IVA recuperable pagado en el Reino de Arabia Saudí | - |

| RVPKOSA-A | 275 | Compras > Compras gravables | IVA recuperable pagado en el Reino de Arabia Saudí – Ajuste | 5 |

Use la información de la columna "Configuración del informe" de la tabla anterior para configurar los códigos de impuestos sobre las ventas y asociarlos con los códigos de notificación de impuestos sobre las ventas en la ficha desplegable Configuración del informe de cada código de impuestos sobre las ventas que sea relevante para el negocio de su empresa.

[ ]

]

Configurar la declaración de IVA para EAU

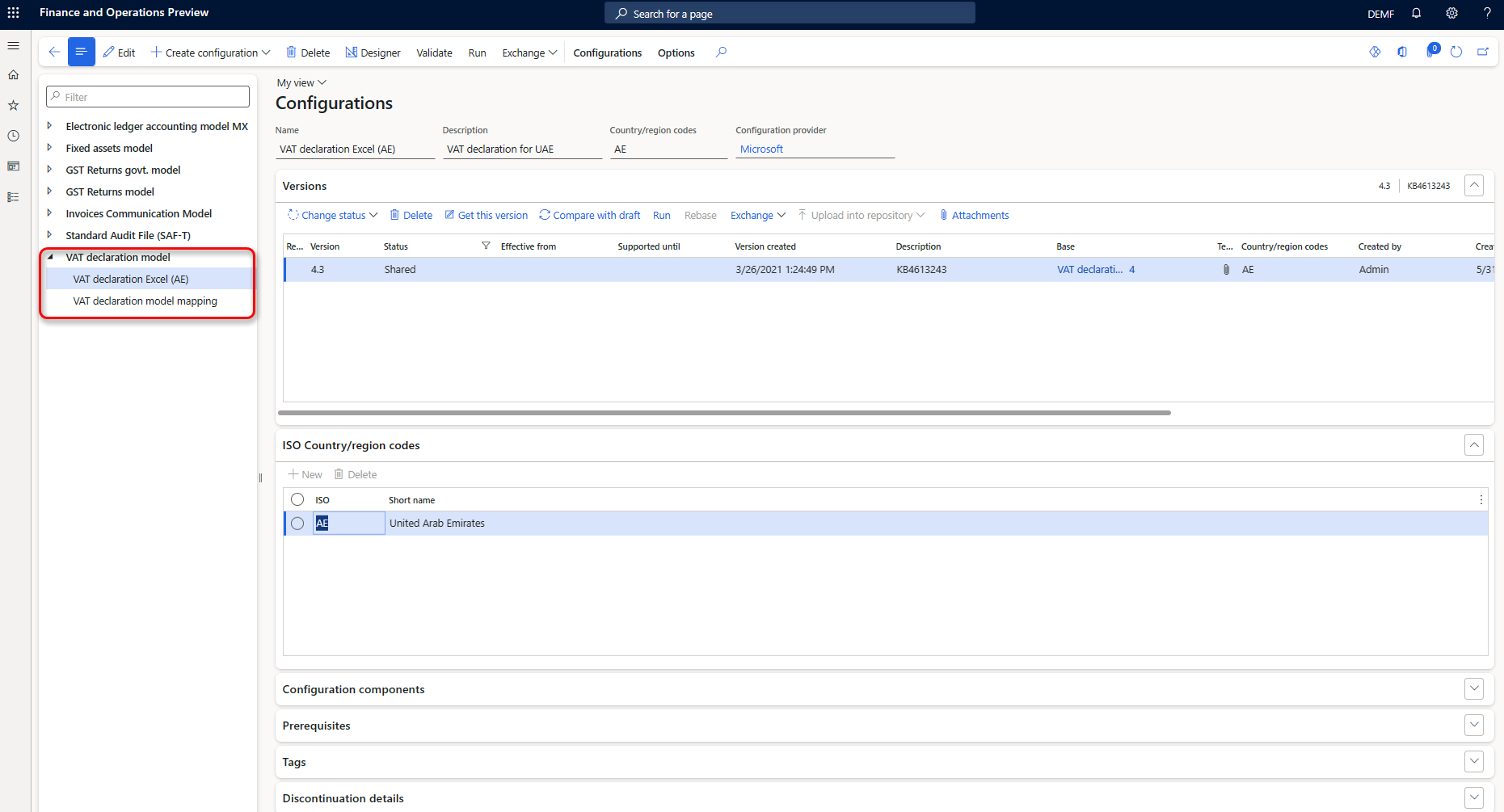

La implementación de informes de IVA para los EAU se basa en configuraciones de Informes electrónicos (ER). Para obtener más información sobre las capacidades y conceptos de los informes configurables, consulte Informes electrónicos.

Para utilizar la declaración de IVA en una entidad jurídica que tenga su dirección principal en los EAU, importe la última versión de las siguientes configuraciones de ER:

- Modelo de declaración de IVA

- Asignación del modelo de declaración de IVA

- Declaración de IVA Excel (AE)

Para obtener más información, consulte Descargue las configuraciones de ER del repositorio global del servicio de configuración.

Después de cargar todas las configuraciones, el árbol de configuración debe estar presente en las configuraciones> de Informes electrónicos.

Importante

Una vez importadas todas las configuraciones de ER de la tabla anterior, establezca la opción Valor predeterminado para la asignación de modelos en Sí para la configuración de la asignación del modelo de declaración de IVA.

Generar una declaración de IVA en Excel

Para generar el informe de declaración de IVA para EAU en Excel, use el procedimiento estándar Notificar impuestos sobre las ventas para el período de notificación de liquidación (Declaraciones de>impuestos>, Informe de impuestos>sobre las ventas del impuesto sobre las ventas para el período de notificación de liquidación) e imprimir el informe de declaración de IVA.

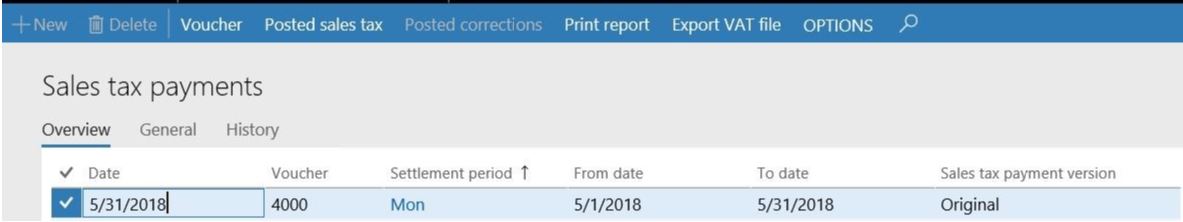

Para generar la declaración de IVA después de completar una liquidación de IVA, vaya a Consultas de>impuestos Pagos> de impuestos y Seleccionar el pago de impuestos requerido. A continuación, en el panel de acciones, SeleccionarExportar archivo de IVA. (Para obtener más información, consulte Crear un pago de impuestos sobre las ventas.)

[ ]

]

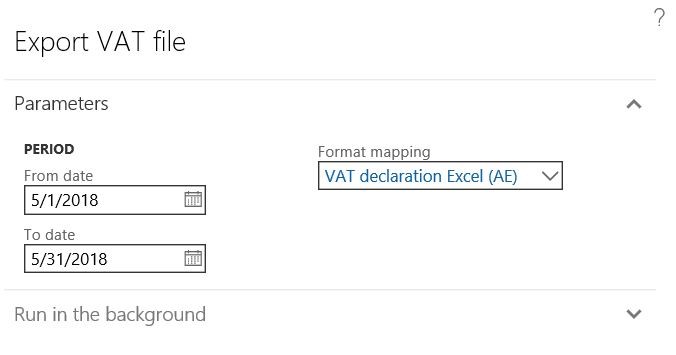

En el cuadro de diálogo Exportar archivo IVA, especifique la información requerida.

[ ]

]

Se le solicitará que guarde el archivo Excel descargado para la declaración de IVA en su equipo local. Guarde el archivo y compruebe el contenido de los datos notificados.

De acuerdo con los requisitos de los sistemas de contabilidad de la FTA, un archivo de Informes electrónicos no se puede editar después de que se haya generado desde el sistema. Las correcciones necesarias deberán introducirse en el sistema. Una vez que haya terminado de hacer correcciones, genere un nuevo archivo de informes.

Una vez validado el archivo de informes, cárguelo en el portal de impuestos electrónicos de FTA mediante procedimientos específicos para el registro de su empresa con FTA.