Mecanismo de autoliquidação do regime IVA/GST

Isto artigo descreve uma abordagem genérica para configurar a funcionalidade de autoliquidação para países/regiões que adotam os regimes de IVA ou GST.

A disponibilidade da funcionalidade por país/região é gerida pelas seguintes características no espaço de trabalho Feature management .

| Funcionalidade | País/região |

|---|---|

| Nenhuma característica específica | Áustria Bélgica Bulgária Croácia Chipre República Checa Dinamarca Estónia Finlândia França Alemanha Hungria Islândia Irlanda Itália Letónia Liechtenstein Lituânia Luxemburgo Países Baixos Noruega Polónia Portugal Roménia Arábia Saudita Singapura Eslováquia Eslovénia Espanha Suécia Suíça Reino Unido Emirados Árabes Unidos |

| Autoliquidação para países/regiões adicionais | Bahrein Kuwait Omã Qatar |

| Ativar o mecanismo de autoliquidação para o regime de IVA/GST | Todos os outros países/regiões, exceto:Brasil , Índia , Rússia |

Para obter mais informações, consulte a secção Ativar mecanismo de autoliquidação do regime de IVA/GST mais adiante neste artigo.

A autoliquidação é um regime fiscal que transfere a responsabilidade pela contabilização e declaração do IVA do vendedor para o comprador de bens e/ou serviços. Por conseguinte, os destinatários de bens e/ou serviços declaram o IVA a jusante (na qualidade de vendedor) e o IVA a montante (na qualidade de comprador) na sua declaração de IVA.

Em alguns países ou regiões, o esquema de autoliquidação é implementado apenas para alguns bens e/ou serviços, e existem condições ou limiares adicionais nos valores de venda. Noutros países ou regiões, a responsabilidade pelo pagamento do IVA depende do estatuto do fornecedor e do comprador. Se o comprador for devedor do IVA, isto facto deve ser claramente indicado na factura emitida pelo fornecedor. Por exemplo, a fatura deve incluir a menção "Reverse charge" e indicar quais as posições que se enquadram no esquema de Reverse Charge.

Para aplicar a carga inversa, é necessário efetuar a seguinte configuração.

Configurar códigos de impostos sobre vendas

Recomenda-se a utilização de códigos de imposto sobre vendas separados para operações de venda e operações de compra.

| Código do imposto sobre vendas para vendas | Criar um código de imposto sobre as vendas para operações de vendas com estorno (Imposto>Impostos indirectos>Imposto sobre as vendas>Códigos de imposto sobre as vendas). |

| Código do imposto sobre vendas para compras | Criar códigos de imposto sobre as vendas positivos e negativos para o IVA cobrado ao contrário nas compras (Imposto>Impostos indirectos>Imposto sobre as vendas>Códigos de imposto sobre as vendas).

Para mais informações, consulte a secção seguinte, "Configurar grupos de imposto sobre vendas e grupos de imposto sobre vendas de itens". |

Configurar grupos de impostos sobre vendas e grupos de impostos sobre vendas de itens

Recomenda-se a utilização de grupos separados de IVA para operações de venda e de compra.

| Grupos de imposto sobre vendas para vendas | Criar um grupo de imposto sobre vendas para operações de vendas que tenham o estorno (Imposto>Impostos indirectos>Imposto sobre vendas>Grupos de imposto sobre vendas). Na guia Setup , inclua o código do imposto sobre vendas para a cobrança reversa nesse grupo. Seleccione as caixas de verificação Exempt e Reverse charge para o código do imposto sobre vendas. |

| Grupos de imposto sobre vendas para compras | Criar um grupo de imposto sobre vendas para operações de compra que tenham o estorno (Imposto>Impostos indirectos>Imposto sobre vendas>Grupos de imposto sobre vendas). No separador Setup , inclua códigos de imposto sobre vendas positivos e negativos neste grupo. Seleccione a caixa de verificação Reverse charge para o código de imposto sobre vendas que tem um valor negativo. |

| Grupos de impostos sobre vendas de itens | Criar ou atualizar o grupo de imposto sobre vendas de itens com o código de imposto sobre vendas que tem um valor negativo (Imposto>Impostos indirectos>Imposto sobre vendas>Grupos de imposto sobre vendas de itens). É necessário atribuir o grupo de imposto sobre vendas de itens padrão aos produtos e categorias que estão sujeitos ao estorno. |

Configurar grupos de itens de estorno

Na página Grupos de itens de estorno (Imposto>Configuração>Imposto sobre vendas>Grupos de itens de estorno), é possível definir grupos de produtos ou serviços, ou produtos ou serviços individuais, aos quais o estorno pode ser aplicado. Para cada grupo de itens de estorno, definir a lista de itens, grupos de itens e categorias para vendas e/ou compras.

Definir regras de autoliquidação

Na página Regras de estorno (Imposto>Configuração>Imposto sobre vendas>Regras de estorno), pode definir as regras de aplicabilidade para fins de compra e venda. É possível configurar um conjunto de regras de aplicabilidade de encargos de estorno. Em cada regra, defina os seguintes campos:

- Tipo de documento - Seleccione Ordem de compra, Diário da fatura do fornecedor, Ordem de venda, Fatura de texto livre, Diário da fatura do cliente, e/ou Fatura do fornecedor.

- Tipo de país/região do parceiro - Seleccione Nacional, UE, CCG, ou Estrangeiro. Em alternativa, se a regra puder ser aplicada a todos os parceiros comerciais, independentemente do país ou região do seu endereço, seleccione All.

- Endereço de entrega nacional - Seleccione esta caixa de verificação para aplicar a regra a entregas dentro do mesmo país/região. Esta caixa de verificação não pode ser selecionada para os tipos de documento Diário de facturas de fornecedor e Diário de facturas de cliente .

- Grupo de itens de estorno - Seleccione o grupo ao qual a regra pode ser aplicada.

- Montante limite - O esquema de Estorno é aplicado a uma fatura apenas se o valor dos itens e/ou serviços incluídos no grupo de itens de estorno exceder o limite aqui especificado.

Também pode utilizar os campos data efetiva e Expiration date para definir o período em que a regra é efectiva.

Além disso, é possível especificar se uma notificação é exibida e se a linha do documento é atualizada com o grupo de imposto sobre vendas de estorno padrão se a condição para essa linha de documento for atendida. As opções seguintes estão disponíveis:

- Nenhum - A linha do documento não é actualizada.

- Prompt - É apresentada uma notificação para confirmar que a cobrança inversa pode ser aplicada.

- Definir - A linha do documento é actualizada sem notificação adicional.

Configurar propriedades de país/região

Na página Parâmetros de comércio externo (Imposto>Configuração>Imposto sobre vendas>Comércio externo>Parâmetros de comércio externo), no separador Propriedades do país/região , defina o país/região da entidade jurídica atual para Nacional. Defina o tipo de país/região dos países/regiões da UE que participam no comércio da UE com a entidade legal atual como UE. Defina o tipo de país/região dos países/regiões do CCG que participam no comércio do CCG com a entidade legal atual como CCG.

Configurar parâmetros predefinidos

Para ativar a funcionalidade de autoliquidação do IVA, na página razão geral parameters , no separador Reverse charge , defina a opção Enable reverse charge para Yes. Nos campos Grupo de imposto sobre vendas de pedidos de compra e Grupo de imposto sobre pedidos de venda , selecione os grupos de imposto sobre vendas padrão. Quando uma condição de aplicabilidade de estorno é satisfeita, a linha de vendas ou de pedido de compra é actualizada com estes grupos de imposto sobre vendas.

Estorno de uma fatura de venda

Nas vendas ao abrigo do regime de autoliquidação, o vendedor não cobra IVA. Em vez disso, a fatura indica tanto os artigos que estão sujeitos ao IVA de autoliquidação como o montante total do IVA de autoliquidação.

Quando uma fatura de vendas que tem o estorno é lançada, as transacções de imposto sobre vendas têm o Imposto sobre vendas a pagar direção do imposto e zero imposto sobre vendas, e as caixas de verificação Estorno e Isento estão seleccionadas.

Estorno de uma fatura de compra

Para as compras ao abrigo do regime de autoliquidação, o comprador que recebe a fatura que tem a autoliquidação actua como comprador e vendedor para efeitos de contabilidade do IVA.

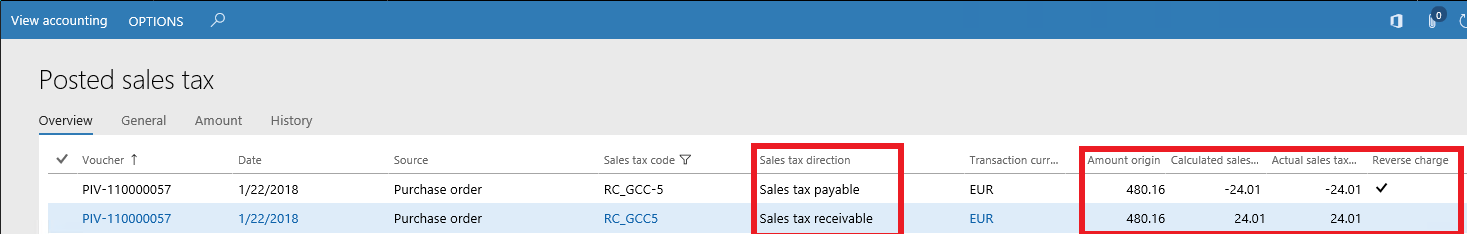

Quando uma fatura de compra que tem o estorno é lançada, são criadas duas transações de imposto sobre vendas. Uma transação tem o endereço Sales tax receivable tax direction. A outra transação tem a direção de imposto Sales tax payable , e a caixa de verificação Reverse charge está selecionada.

Na seguinte captura de ecrã, uma transação tem a direção Sales tax receivable e a outra transação tem a direção Sales tax payable .

Ativar o mecanismo de autoliquidação para a função do regime IVA/STG

No espaço de trabalho Gestão de funcionalidades , localize a funcionalidade e seleccione Ativar.

Depois de ativar a funcionalidade, o separador Cobrança inversa está disponível em todas as entidades legais. Active a funcionalidade Cobrança inversa para uma entidade jurídica, definindo a opção Ativar cobrança inversa para Sim.

Estarão disponíveis as seguintes páginas e itens de menu relacionados com a configuração da função:

- Grupos de itens de estorno (Imposto>Configuração>Imposto sobre vendas>Grupos de itens de estorno). Para mais informações, consulte a secção Configurar grupos de itens de estorno .

- Regras de estorno (Imposto>Configuração>Imposto sobre vendas>Regras de estorno). Ver Configurar regras de autoliquidação.

- Parâmetros do comércio externo (Imposto>Configuração>Imposto sobre vendas>Comércio externo>Parâmetros do comércio externo). Ver Configurar propriedades de País/região.

A caixa de verificação Cobrança inversa estará disponível nas páginas Grupo de imposto sobre vendas e Imposto sobre vendas lançado . Para mais informações, consulte as secções Configurar grupos de imposto sobre vendas e grupos de imposto sobre vendas de itens, Estorno numa fatura de vendas, e Estorno numa fatura de compras.