Stream Analytics による高頻度取引のシミュレーション

Azure Stream Analytics では、SQL 言語に JavaScript のユーザー定義関数 (UDF) とユーザー定義集計 (UDA) を組み合わせることで高度な分析を行うことができます。 高度な分析には、オンライン機械学習のトレーニングやスコアリングのほか、ステートフル プロセス シミュレーションが含まれます。 この記事では、高頻度取引を例に、Azure Stream Analytics ジョブで線形回帰を実行し、継続的にトレーニングとスコア付けを行う方法について説明します。

高頻度取引

高頻度取引の論理フローで大切なことは、次の点です。

- 証券取引所からリアルタイムの気配値を取得する。

- 気配値に基づく予測モデルを構築し、ユーザーが値動きを予測できるようにする。

- 適切に値動きを予測して買い注文や売り注文を出し、利益を上げる。

結果として、次のものが必要になります。

- 気配値のリアルタイム フィード。

- リアルタイムの気配値に基づいて機能する予測モデル。

- 取引アルゴリズムの利益/損失をデモンストレーションする取引シミュレーション。

気配値のリアルタイム フィード

リアルタイムの買い気配値と売り気配値は、Investors Exchange (IEX) から提供されている socket.io を使用して無料で入手できます。 リアルタイムの気配値を取得して Azure Event Hubs にデータ ソースとしてプッシュする単純なコンソール プログラムを作成することができます。 以下に示したのは、そのプログラムのスケルトン コードです。 簡潔にするため、エラー処理は省略しています。 また、プロジェクトには別途 SocketIoClientDotNet および WindowsAzure.ServiceBus NuGet パッケージを追加する必要があります。

using Quobject.SocketIoClientDotNet.Client;

using Microsoft.ServiceBus.Messaging;

var symbols = "msft,fb,amzn,goog";

var eventHubClient = EventHubClient.CreateFromConnectionString(connectionString, eventHubName);

var socket = IO.Socket("https://ws-api.iextrading.com/1.0/tops");

socket.On(Socket.EVENT_MESSAGE, (message) =>

{

eventHubClient.Send(new EventData(Encoding.UTF8.GetBytes((string)message)));

});

socket.On(Socket.EVENT_CONNECT, () =>

{

socket.Emit("subscribe", symbols);

});

生成されるイベントの例を次に示します。

{"symbol":"MSFT","marketPercent":0.03246,"bidSize":100,"bidPrice":74.8,"askSize":300,"askPrice":74.83,volume":70572,"lastSalePrice":74.825,"lastSaleSize":100,"lastSaleTime":1506953355123,lastUpdated":1506953357170,"sector":"softwareservices","securityType":"commonstock"}

{"symbol":"GOOG","marketPercent":0.04825,"bidSize":114,"bidPrice":870,"askSize":0,"askPrice":0,volume":11240,"lastSalePrice":959.47,"lastSaleSize":60,"lastSaleTime":1506953317571,lastUpdated":1506953357633,"sector":"softwareservices","securityType":"commonstock"}

{"symbol":"MSFT","marketPercent":0.03244,"bidSize":100,"bidPrice":74.8,"askSize":100,"askPrice":74.83,volume":70572,"lastSalePrice":74.825,"lastSaleSize":100,"lastSaleTime":1506953355123,lastUpdated":1506953359118,"sector":"softwareservices","securityType":"commonstock"}

{"symbol":"FB","marketPercent":0.01211,"bidSize":100,"bidPrice":169.9,"askSize":100,"askPrice":170.67,volume":39042,"lastSalePrice":170.67,"lastSaleSize":100,"lastSaleTime":1506953351912,lastUpdated":1506953359641,"sector":"softwareservices","securityType":"commonstock"}

{"symbol":"GOOG","marketPercent":0.04795,"bidSize":100,"bidPrice":959.19,"askSize":0,"askPrice":0,volume":11240,"lastSalePrice":959.47,"lastSaleSize":60,"lastSaleTime":1506953317571,lastUpdated":1506953360949,"sector":"softwareservices","securityType":"commonstock"}

{"symbol":"FB","marketPercent":0.0121,"bidSize":100,"bidPrice":169.9,"askSize":100,"askPrice":170.7,volume":39042,"lastSalePrice":170.67,"lastSaleSize":100,"lastSaleTime":1506953351912,lastUpdated":1506953362205,"sector":"softwareservices","securityType":"commonstock"}

{"symbol":"GOOG","marketPercent":0.04795,"bidSize":114,"bidPrice":870,"askSize":0,"askPrice":0,volume":11240,"lastSalePrice":959.47,"lastSaleSize":60,"lastSaleTime":1506953317571,lastUpdated":1506953362629,"sector":"softwareservices","securityType":"commonstock"}

注意

イベントのタイムスタンプは lastUpdated で、エポック時間で表現されます。

高頻度取引の予測モデル

このデモでは、このホワイト ペーパーで説明されている線形モデルを使用します。

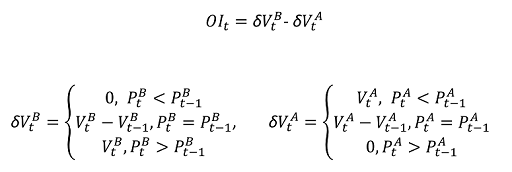

Volume Order Imbalance (VOI) は、現在の買い気配値/売り気配値/売買高と前回のティックの買い気配値/売り気配値/売買高との関数です。 同論文では、VOI と将来の値動きの間には相関があると考えています。 過去の 5 つの VOI 値とそれに続く 10 ティックの価格変動との間で線形モデルを構築しています。 このモデルのトレーニングには、前日のデータと線形回帰が使用されます。

そのトレーニング済みのモデルを使用して、取引当日における気配値の価格変動をリアルタイムに予測します。 十分に大きな価格変動が予測されると取引が実行されます。 しきい値の設定によっては、1 つの株式に対して数千回の取引が 1 取引日に実行されることもあります。

それでは、トレーニングと予測の操作を Azure Stream Analytics ジョブで表してみましょう。

まず、入力を整えます。 エポック時間は、DATEADD を使用して datetime に変換します。 クエリのエラーを回避しながらデータ型を強制的に変換するには、TRY_CAST を使用します。 日頃から、入力フィールドを適切なデータ型にキャストすることをお勧めします。そうすれば、フィールドの操作や比較で予期しない動作が発生するのを避けることができます。

WITH

typeconvertedquotes AS (

/* convert all input fields to proper types */

SELECT

System.Timestamp AS lastUpdated,

symbol,

DATEADD(millisecond, CAST(lastSaleTime as bigint), '1970-01-01T00:00:00Z') AS lastSaleTime,

TRY_CAST(bidSize as bigint) AS bidSize,

TRY_CAST(bidPrice as float) AS bidPrice,

TRY_CAST(askSize as bigint) AS askSize,

TRY_CAST(askPrice as float) AS askPrice,

TRY_CAST(volume as bigint) AS volume,

TRY_CAST(lastSaleSize as bigint) AS lastSaleSize,

TRY_CAST(lastSalePrice as float) AS lastSalePrice

FROM quotes TIMESTAMP BY DATEADD(millisecond, CAST(lastUpdated as bigint), '1970-01-01T00:00:00Z')

),

timefilteredquotes AS (

/* filter between 7am and 1pm PST, 14:00 to 20:00 UTC */

/* clean up invalid data points */

SELECT * FROM typeconvertedquotes

WHERE DATEPART(hour, lastUpdated) >= 14 AND DATEPART(hour, lastUpdated) < 20 AND bidSize > 0 AND askSize > 0 AND bidPrice > 0 AND askPrice > 0

),

次に、LAG 関数を使用して、前回のティックからの値を取得します。 LIMIT DURATION の値には、とりあえず 1 時間を指定しています。 前回のティックを調べるためにさかのぼる時間は、気配値の更新頻度から考えても 1 時間を見ておけば十分でしょう。

shiftedquotes AS (

/* get previous bid/ask price and size in order to calculate VOI */

SELECT

symbol,

(bidPrice + askPrice)/2 AS midPrice,

bidPrice,

bidSize,

askPrice,

askSize,

LAG(bidPrice) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS bidPricePrev,

LAG(bidSize) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS bidSizePrev,

LAG(askPrice) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS askPricePrev,

LAG(askSize) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS askSizePrev

FROM timefilteredquotes

),

これで、VOI 値を計算することができます。 万一前回のティックが存在しない場合も想定して、フィルターで Null 値を除外します。

currentPriceAndVOI AS (

/* calculate VOI */

SELECT

symbol,

midPrice,

(CASE WHEN (bidPrice < bidPricePrev) THEN 0

ELSE (CASE WHEN (bidPrice = bidPricePrev) THEN (bidSize - bidSizePrev) ELSE bidSize END)

END) -

(CASE WHEN (askPrice < askPricePrev) THEN askSize

ELSE (CASE WHEN (askPrice = askPricePrev) THEN (askSize - askSizePrev) ELSE 0 END)

END) AS VOI

FROM shiftedquotes

WHERE

bidPrice IS NOT NULL AND

bidSize IS NOT NULL AND

askPrice IS NOT NULL AND

askSize IS NOT NULL AND

bidPricePrev IS NOT NULL AND

bidSizePrev IS NOT NULL AND

askPricePrev IS NOT NULL AND

askSizePrev IS NOT NULL

),

今度は、もう一度 LAG を使用して、2 つの連続する VOI 値とそれに続く連続 10 件の中間価格値とから成るシーケンスを作成します。

shiftedPriceAndShiftedVOI AS (

/* get 10 future prices and 2 previous VOIs */

SELECT

symbol,

midPrice AS midPrice10,

LAG(midPrice, 1) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice9,

LAG(midPrice, 2) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice8,

LAG(midPrice, 3) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice7,

LAG(midPrice, 4) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice6,

LAG(midPrice, 5) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice5,

LAG(midPrice, 6) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice4,

LAG(midPrice, 7) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice3,

LAG(midPrice, 8) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice2,

LAG(midPrice, 9) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice1,

LAG(midPrice, 10) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice,

LAG(VOI, 10) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS VOI1,

LAG(VOI, 11) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS VOI2

FROM currentPriceAndVOI

),

そのデータを、2 変数線形モデルの入力として整形します。 ここでも、データが欠落しているイベントをフィルターで除外します。

modelInput AS (

/* create feature vector, x being VOI, y being delta price */

SELECT

symbol,

(midPrice1 + midPrice2 + midPrice3 + midPrice4 + midPrice5 + midPrice6 + midPrice7 + midPrice8 + midPrice9 + midPrice10)/10.0 - midPrice AS y,

VOI1 AS x1,

VOI2 AS x2

FROM shiftedPriceAndShiftedVOI

WHERE

midPrice1 IS NOT NULL AND

midPrice2 IS NOT NULL AND

midPrice3 IS NOT NULL AND

midPrice4 IS NOT NULL AND

midPrice5 IS NOT NULL AND

midPrice6 IS NOT NULL AND

midPrice7 IS NOT NULL AND

midPrice8 IS NOT NULL AND

midPrice9 IS NOT NULL AND

midPrice10 IS NOT NULL AND

midPrice IS NOT NULL AND

VOI1 IS NOT NULL AND

VOI2 IS NOT NULL

),

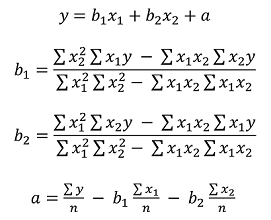

Azure Stream Analytics には組み込みの線形回帰関数が存在しないため、SUM と AVG の集計を使用して線形モデルの係数を計算しています。

modelagg AS (

/* get aggregates for linear regression calculation,

http://faculty.cas.usf.edu/mbrannick/regression/Reg2IV.html */

SELECT

symbol,

SUM(x1 * x1) AS x1x1,

SUM(x2 * x2) AS x2x2,

SUM(x1 * y) AS x1y,

SUM(x2 * y) AS x2y,

SUM(x1 * x2) AS x1x2,

AVG(y) AS avgy,

AVG(x1) AS avgx1,

AVG(x2) AS avgx2

FROM modelInput

GROUP BY symbol, TumblingWindow(hour, 24, -4)

),

modelparambs AS (

/* calculate b1 and b2 for the linear model */

SELECT

symbol,

(x2x2 * x1y - x1x2 * x2y)/(x1x1 * x2x2 - x1x2 * x1x2) AS b1,

(x1x1 * x2y - x1x2 * x1y)/(x1x1 * x2x2 - x1x2 * x1x2) AS b2,

avgy,

avgx1,

avgx2

FROM modelagg

),

model AS (

/* calculate a for the linear model */

SELECT

symbol,

avgy - b1 * avgx1 - b2 * avgx2 AS a,

b1,

b2

FROM modelparambs

),

現在のイベントのスコア付けに前日のモデルを使用するためには、気配値とモデルを結合する必要があります。 ただし、ここでは JOIN の代わりに UNION を使用してモデルのイベントと気配値のイベントを統合します。 その後、LAG を使用してイベントと前日のモデルをペアにし、返される一致が 1 件だけになるようにします。 週末があるので、3 日前までさかのぼって確認する必要があります。 単純に JOIN を使用した場合、気配値イベントごとに 3 つのモデルを取得できることになります。

shiftedVOI AS (

/* get two consecutive VOIs */

SELECT

symbol,

midPrice,

VOI AS VOI1,

LAG(VOI, 1) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS VOI2

FROM currentPriceAndVOI

),

VOIAndModel AS (

/* combine VOIs and models */

SELECT

'voi' AS type,

symbol,

midPrice,

VOI1,

VOI2,

0.0 AS a,

0.0 AS b1,

0.0 AS b2

FROM shiftedVOI

UNION

SELECT

'model' AS type,

symbol,

0.0 AS midPrice,

0 AS VOI1,

0 AS VOI2,

a,

b1,

b2

FROM model

),

VOIANDModelJoined AS (

/* match VOIs with the latest model within 3 days (72 hours, to take the weekend into account) */

SELECT

symbol,

midPrice,

VOI1 as x1,

VOI2 as x2,

LAG(a, 1) OVER (PARTITION BY symbol LIMIT DURATION(hour, 72) WHEN type = 'model') AS a,

LAG(b1, 1) OVER (PARTITION BY symbol LIMIT DURATION(hour, 72) WHEN type = 'model') AS b1,

LAG(b2, 1) OVER (PARTITION BY symbol LIMIT DURATION(hour, 72) WHEN type = 'model') AS b2

FROM VOIAndModel

WHERE type = 'voi'

),

これで、予測が可能な状態になりました。しきい値を 0.02 とするモデルに基づいて買い/売りシグナルを生成することができます。 trade 値 10 が買いです。 trade 値 -10 が売りです。

prediction AS (

/* make prediction if there is a model */

SELECT

symbol,

midPrice,

a + b1 * x1 + b2 * x2 AS efpc

FROM VOIANDModelJoined

WHERE

a IS NOT NULL AND

b1 IS NOT NULL AND

b2 IS NOT NULL AND

x1 IS NOT NULL AND

x2 IS NOT NULL

),

tradeSignal AS (

/* generate buy/sell signals */

SELECT

DateAdd(hour, -7, System.Timestamp) AS time,

symbol,

midPrice,

efpc,

CASE WHEN (efpc > 0.02) THEN 10 ELSE (CASE WHEN (efpc < -0.02) THEN -10 ELSE 0 END) END AS trade,

DATETIMEFROMPARTS(DATEPART(year, System.Timestamp), DATEPART(month, System.Timestamp), DATEPART(day, System.Timestamp), 0, 0, 0, 0) as date

FROM prediction

),

取引のシミュレーション

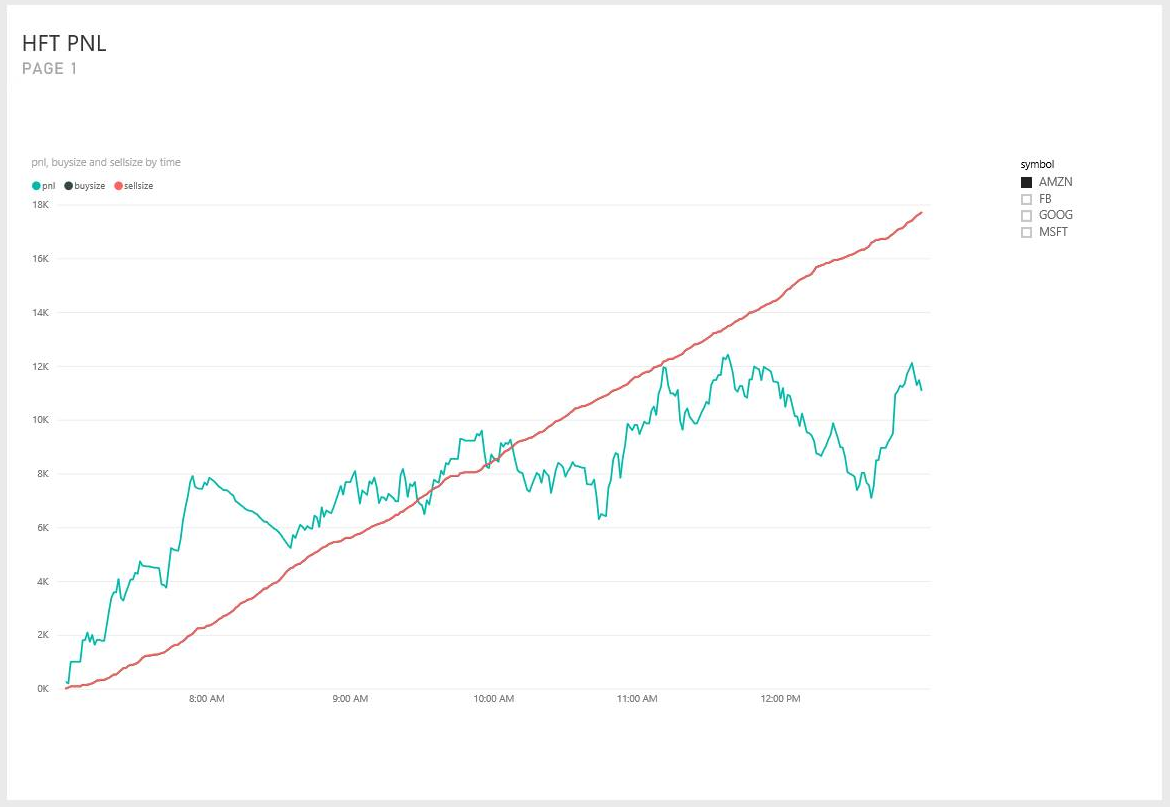

取引シグナルが得られたら、取引戦略の効果を、実際の取引は行わずにテストしたいと思います。

このテストは、UDA に、ホップ サイズを 1 分とするホッピング ウィンドウを組み合わせて行います。 日付に基づくグループ化と having 句によって、同じ日に属するイベントだけを集計対象としています。 ホッピング ウィンドウが 2 日にまたがる場合は、日付の GROUP BY によって前日と当日にグループ分けされます。 当日に終わっているものの、前日にグループ分けされているウィンドウは、HAVING 句によって除外されます。

simulation AS

(

/* perform trade simulation for the past 7 hours to cover an entire trading day, and generate output every minute */

SELECT

DateAdd(hour, -7, System.Timestamp) AS time,

symbol,

date,

uda.TradeSimulation(tradeSignal) AS s

FROM tradeSignal

GROUP BY HoppingWindow(minute, 420, 1), symbol, date

Having DateDiff(day, date, time) < 1 AND DATEPART(hour, time) < 13

)

この JavaScript UDA は、すべてのアキュムレータを init 関数で初期化し、ウィンドウに追加されたイベントごとに状態遷移を計算して、ウィンドウの最後にシミュレーション結果を返します。 一般的な取引プロセスは次のとおりです。

- 買いシグナルを受信し、かつ保有株がなければ株式を買います。

- 売りシグナルを受信し、かつ保有株がある場合には株式を売ります。

- 保有株がない場合には空売りします。

ショート ポジションで、かつ買いシグナルを受信した場合は、信用買いをすることになります。 このシミュレーションでは、特定の株式を 10 株、保有または空売りします。 取引コストは $8 固定です。

function main() {

var TRADE_COST = 8.0;

var SHARES = 10;

this.init = function () {

this.own = false;

this.pos = 0;

this.pnl = 0.0;

this.tradeCosts = 0.0;

this.buyPrice = 0.0;

this.sellPrice = 0.0;

this.buySize = 0;

this.sellSize = 0;

this.buyTotal = 0.0;

this.sellTotal = 0.0;

}

this.accumulate = function (tradeSignal, timestamp) {

if(!this.own && tradeSignal.trade == 10) {

// Buy to open

this.own = true;

this.pos = 1;

this.buyPrice = tradeSignal.midprice;

this.tradeCosts += TRADE_COST;

this.buySize += SHARES;

this.buyTotal += SHARES * tradeSignal.midprice;

} else if(!this.own && tradeSignal.trade == -10) {

// Sell to open

this.own = true;

this.pos = -1

this.sellPrice = tradeSignal.midprice;

this.tradeCosts += TRADE_COST;

this.sellSize += SHARES;

this.sellTotal += SHARES * tradeSignal.midprice;

} else if(this.own && this.pos == 1 && tradeSignal.trade == -10) {

// Sell to close

this.own = false;

this.pos = 0;

this.sellPrice = tradeSignal.midprice;

this.tradeCosts += TRADE_COST;

this.pnl += (this.sellPrice - this.buyPrice)*SHARES - 2*TRADE_COST;

this.sellSize += SHARES;

this.sellTotal += SHARES * tradeSignal.midprice;

// Sell to open

this.own = true;

this.pos = -1;

this.sellPrice = tradeSignal.midprice;

this.tradeCosts += TRADE_COST;

this.sellSize += SHARES;

this.sellTotal += SHARES * tradeSignal.midprice;

} else if(this.own && this.pos == -1 && tradeSignal.trade == 10) {

// Buy to close

this.own = false;

this.pos = 0;

this.buyPrice = tradeSignal.midprice;

this.tradeCosts += TRADE_COST;

this.pnl += (this.sellPrice - this.buyPrice)*SHARES - 2*TRADE_COST;

this.buySize += SHARES;

this.buyTotal += SHARES * tradeSignal.midprice;

// Buy to open

this.own = true;

this.pos = 1;

this.buyPrice = tradeSignal.midprice;

this.tradeCosts += TRADE_COST;

this.buySize += SHARES;

this.buyTotal += SHARES * tradeSignal.midprice;

}

}

this.computeResult = function () {

var result = {

"pnl": this.pnl,

"buySize": this.buySize,

"sellSize": this.sellSize,

"buyTotal": this.buyTotal,

"sellTotal": this.sellTotal,

"tradeCost": this.tradeCost

};

return result;

}

}

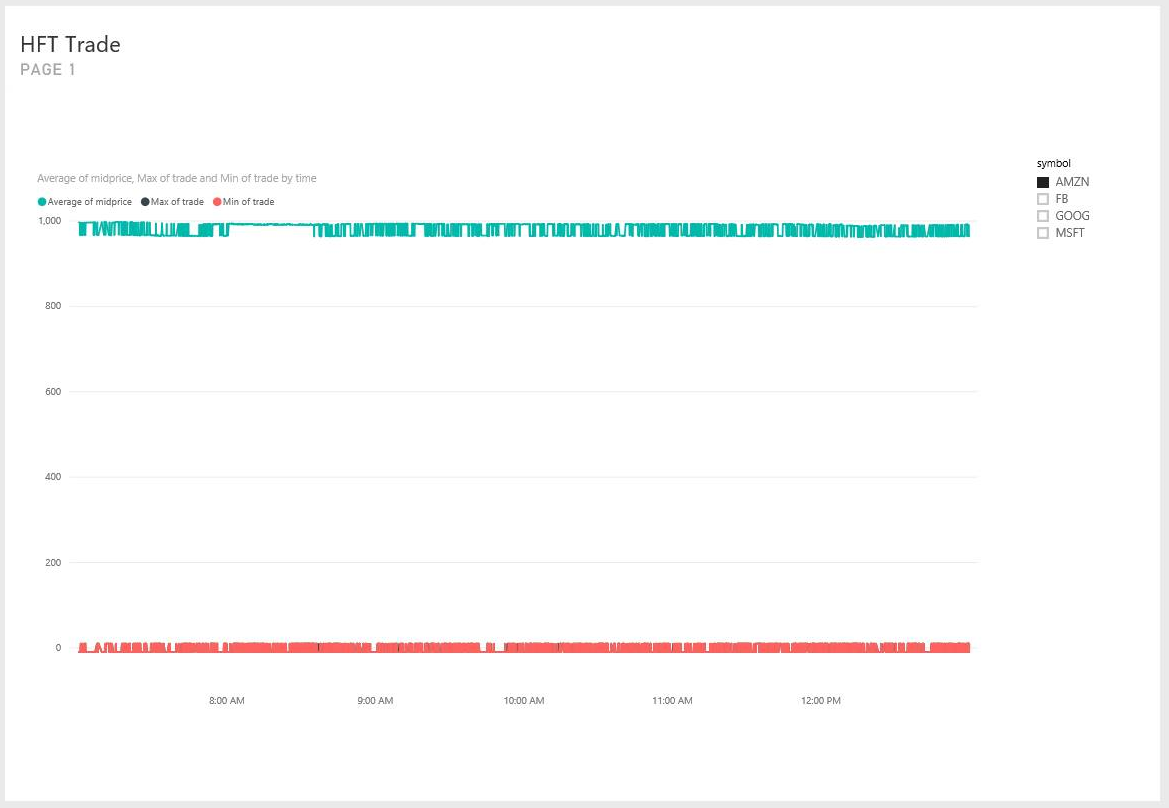

最後に、Power BI ダッシュボードに出力して視覚化します。

SELECT * INTO tradeSignalDashboard FROM tradeSignal /* output tradeSignal to PBI */

SELECT

symbol,

time,

date,

TRY_CAST(s.pnl as float) AS pnl,

TRY_CAST(s.buySize as bigint) AS buySize,

TRY_CAST(s.sellSize as bigint) AS sellSize,

TRY_CAST(s.buyTotal as float) AS buyTotal,

TRY_CAST(s.sellTotal as float) AS sellTotal

INTO pnlDashboard

FROM simulation /* output trade simulation to PBI */

まとめ

実際の高頻度取引モデルを Azure Stream Analytics で実装するためには、やや複雑なクエリを使用することになります。 組み込みの線形回帰関数が存在しないため、入力変数を 5 つから 2 つに減らしてモデルを単純化する必要があります。 しかし、その気になれば、より次元の高い、洗練されたアルゴリズムを JavaScript UDA として実装することもできます。

注目すべき点は、JavaScript UDA を除く大半のクエリのテストとデバッグが、Visual Studio の Azure Stream Analytics ツールを使って Visual Studio 内から実行できることです。 筆者が最初のクエリを作成した後、Visual Studio でクエリのテストとデバッグに要した時間は 30 分足らずでした。

UDA については現在、Visual Studio でデバッグを行うことはできません。 JavaScript コードをステップ実行する機能も含め、その実現に向けて取り組んでいるところです。 また、UDA の中ではフィールド名が小文字になります。 クエリのテスト段階では、この動作が明らかになっていませんでした。 ただし、Azure Stream Analytics 互換性レベル 1.1 では、フィールド名の大文字と小文字が維持され、より自然な動作になっています。

Azure Stream Analytics のすべてのユーザーは、Microsoft のサービスを使用して、高度な分析を絶え間なく、ほぼリアルタイムで実行することができます。この記事がそんなユーザーへのインスピレーションとなれば幸いです。 高度な分析のシナリオで、より簡単にクエリを実装する方法に関して、何かご意見があれば、ぜひお寄せください。