Configurer et déclarer la taxe sur la valeur ajoutée (TVA)

La taxe sur la valeur ajoutée (TVA) a été introduite aux Émirats arabes unis (EAU) le 1er janvier 2018. Les entreprises des Émirats arabes unis sont tenues de documenter soigneusement leurs revenus, leurs coûts et les frais de TVA associés.

Les entreprises enregistrées et les commerçants facturent la TVA à tous leurs clients au taux en vigueur et doivent payer la TVA sur les biens et services qu’ils achètent auprès de fournisseurs. La différence entre ces sommes est réclamée ou versée à l’État. Décret-loi fédéral n° Le paragraphe 8 de 2017 sur la taxe sur la valeur ajoutée décrit le champ d’application de la taxe, le taux, la responsabilité de la taxe et la fourniture de biens et de services dans tous les cas. Ces cas comprennent la fourniture dans des cas particuliers, la fourniture de plus d’un composant, la fourniture via agent, la fourniture par des entités gouvernementales et les cas de fourniture réputée. Pour plus d’informations sur la réglementation en matière de TVA, consultez le site Web des administrations fiscales fédérales des Émirats arabes unis.

Configurer une entité juridique pour la TVA

Selon le document d’exigences pour le logiciel de comptabilité fiscale que l’administration fiscale fédérale (AFC) a émis, des informations supplémentaires doivent être configurées lorsque vous configurez une entité juridique.

Dans Microsoft Dynamics 365 Finance, accédez à Administration d’organisation >Organisations>Entités juridiques.

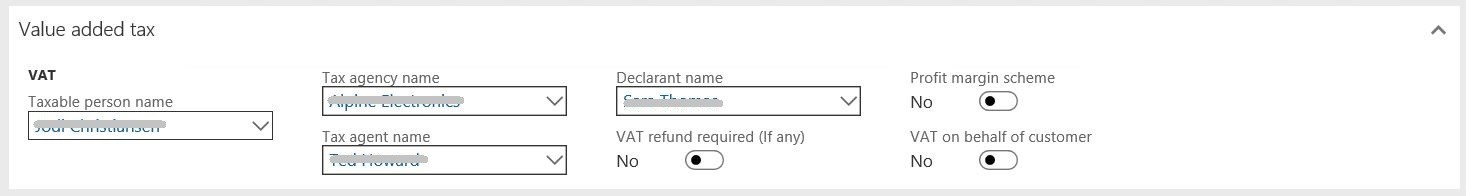

Dans le raccourci Taxe sur la valeur ajoutée, définissez les champs suivants :

- Nom de l’assujetti – Les déclarations électroniques de TVA nécessitent le nom de l’assujetti. Les noms en anglais et en arabe seront renseignés sur les rapports. Si la langue de l’interface utilisateur (IU) de l’entité juridique est définie sur l’anglais, le champ Connu sous le nom de de de la page du carnet d’adresses global permet de stocker des noms dans une autre langue, telle que l’arabe.

- Nom de l’agence fiscale et Nom de l’agent fiscale– Le nom et le numéro d’agence fiscale (TAN) de l’agence fiscale, ainsi que le nom et le numéro d’approbation fiscale agent (TAAN) de la taxe agent, sont requis lorsque des déclarations de TVA électroniques sont préparées par un agent ou un fournisseur fiscal sous contrat.

- Nom du déclarant– La déclaration électronique de TVA comprendra des informations sur la personne qui prépare une déclaration de TVA.

- Remboursement de la TVA requis (le cas échéant) : définissez cette option sur Oui si un remboursement de TVA est dû et que la société a demandé à le recevoir.

- Schéma de marge bénéficiaire – Définissez cette option sur Oui si l’entreprise opère dans un schéma commercial spécial en utilisant le schéma de marge bénéficiaire.

- TVA au nom du client – Définissez cette option sur Oui si la société opère en tant que agent qui paie la TVA à l’importation pour le compte d’un autre assujetti.

[ ]

]

Pour préparer votre entité juridique dans Finance à la comptabilité et à la déclaration de TVA, utilisez la fonctionnalité de taxe . Pour en savoir plus, consultez les articles suivants :

- Paramétrage des administrations fiscales

- Paramétrer une période de règlement fiscal

- Groupes de validations dans la comptabilité

- Codes d’exonération de la taxe de vente

- Codes déclaration de taxe

- Paramétrage de codes taxe

- Paramétrage des groupes de taxe et groupes de taxe d’article

- Paramétrer les taxes sur les encaissements (utilisées pour la comptabilité de disponibilité)

- Paramétrer des ID d’enregistrement de taxe

- Paramétrer le mécanisme d’autoliquidation

Configurer l’administration fiscale

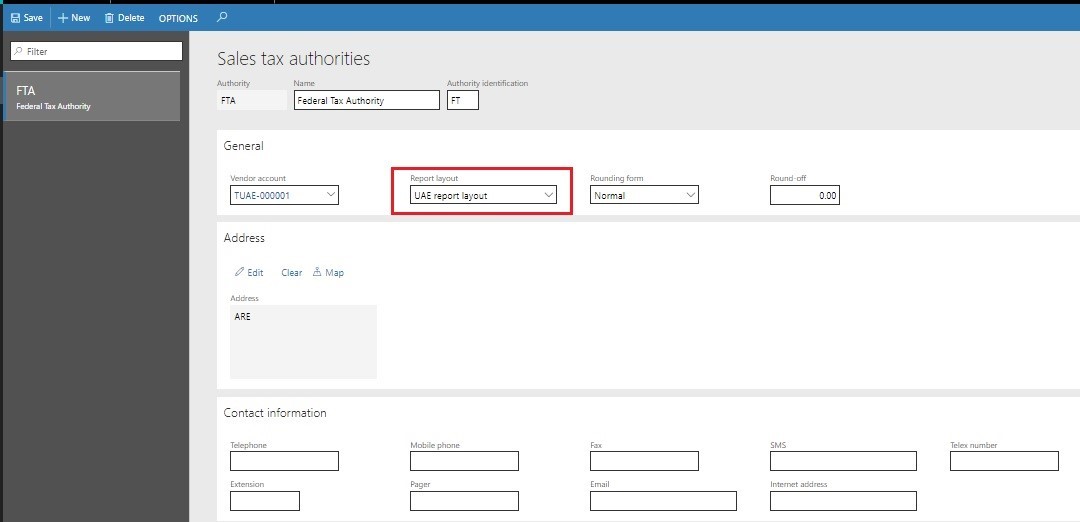

L’AFC doit être érigée en administration fiscale. Une fois le compte fournisseur associé à l’administration fiscale, le système crée des paiements automatiques sur les dettes fournisseur au cours du processus de règlement.

Accédez à Taxe>, Taxe>Administrations fiscales, puis configurez les informations d’adresse de votre bureau ALE. Assurez-vous de Sélectionner la disposition du rapport des Émirats arabes unis dans le champ Disposition du rapport.

[ ]

]

Lorsque vous avez terminé, vous pouvez associer les périodes de règlement fiscal à l’administration fiscale que vous venez de configurer et aux codes taxe.

Configurer les codes taxe et les codes déclaration de taxe

L’état électronique de déclaration de TVA est basé sur la configuration d’une disposition d’état spécifique aux Émirats arabes unis pour la taxe. Cette disposition doit être sélectionnée comme disposition par défaut dans la configuration de l’administration fiscale.

Configurez les codes taxe en suivant la procédure appropriée pour le profil de l’entreprise de votre société dans la section Taxe de la documentation d’aide.

Pour exécuter la disposition état des EAU qui inclut la déclaration électronique de TVA, vous devez d’abord configurer le nombre approprié de codes déclaration associés au montant à déclarer dans chaque déclaration de TVA.

Accédez à Taxe>indirecte, Taxe>>sur les ventes, Codes déclaration de taxe, et créez ou mettez à jour les codes déclaration de taxe selon les informations du tableau suivant.

| Code taxe de vente | Code déclaration de TVA | Paramétrage d’état | Description | Taux de TVA |

|---|---|---|---|---|

| SRSAD (en anglais seulement) | 10 | Vente > Ventes soumises à taxe | Fournitures standard à Abu Dhabi | 5 |

| - | 11 | Taxe de vente > due | Fournitures standard à Abu Dhabi | 5 |

| SRSAD-A | 15 | Taxe de vente > due | Fournitures standard à Abu Dhabi – Ajustement | 5 |

| SRSD (en anglais seulement) | 20 | Vente > Ventes soumises à taxe | Fournitures standard à Dubaï | 5 |

| - | 21 | Taxe de vente > due | Fournitures standard à Dubaï | 5 |

| SRSD-A | 25 | Taxe de vente > due | Fournitures standard à Dubaï – Ajustement | 5 |

| SRSS (en anglais seulement) | 30 | Vente > Ventes soumises à taxe | Fournitures standard à Sharjah | 5 |

| - | 31 | Taxe de vente > due | Fournitures standard à Sharjah | 5 |

| SRSS-A | 35 | Taxe de vente > due | Fournitures standard à Sharjah – Ajustement | 5 |

| SRSA (en anglais seulement) | 40 | Vente > Ventes soumises à taxe | Fournitures standard à Ajman | 5 |

| - | 41 | Taxe de vente > due | Fournitures standard à Ajman | 5 |

| SRSA-A | 45 | Taxe de vente > due | Fournitures standard à Ajman – Ajustement | 5 |

| SRSRQ | 50 | Vente > Ventes soumises à taxe | Fournitures standard à Umm Al Quwain | 5 |

| - | 51 | Taxe de vente > due | Fournitures standard à Umm Al Quwain | 5 |

| SRSRQ-A | 55 | Taxe de vente > due | Fournitures nominales standard à Umm Al Quwain – Ajustement | - |

| SRSRK (en anglais seulement) | 60 | Vente > Ventes soumises à taxe | Fournitures standard à Ras Al Khaimah | 5 |

| - | 61 | Taxe de vente > due | Fournitures standard à Ras Al Khaimah | 5 |

| SRSRK-A | 65 | Taxe de vente > due | Fournitures standard à Ras Al Khaimah – Ajustement | 5 |

| SRSF (en anglais seulement) | 70 | Vente > Ventes soumises à taxe | Fournitures standard à Fujaïrah | 5 |

| - | 71 | Taxe de vente > due | Fournitures standard à Fujaïrah | 5 |

| SRSF-A | 75 | Taxe de vente > due | Fournitures standard à Fujaïrah – Ajustement | 5 |

| TRPTS (en anglais seulement) | 80 | Vente > Ventes soumises à taxe | Remboursements d’impôts accordés aux touristes | 5 |

| - | 81 | Taxe de vente > due | Remboursements d’impôts accordés aux touristes | 5 |

| TRPTS-A | 85 | Taxe de vente > due | Remboursements d’impôt accordés aux touristes – Ajustement | 5 |

| SSRCP-R | 90 | Achats > Achats taxables | Fournitures assujetties aux dispositions relatives à l’autoliquidation - Ventes | 5 |

| - | 91 | Achats > à recevoir imposables | Fournitures assujetties aux dispositions relatives à l’autoliquidation - Ventes | 5 |

| SSRCP-R-A | 95 | Achats > à recevoir imposables | Fournitures assujetties aux dispositions relatives à l’autoliquidation – Ventes – Ajustement | 5 |

| ZRS (en anglais seulement) | 100 | Vente > Ventes soumises à taxe | Fournitures à taux zéro | 0 |

| SOGSRC (en anglais seulement) | 110 | Vente > Ventes soumises à taxe | Livraisons de biens et de services à des clients enregistrés dans d’autres États mettant en œuvre le CCG | 5 |

| ES | 120 | Vente > Ventes soumises à taxe | Fournitures exonérées | 0 |

| Le GITUAE | 170 | Achats > Achats taxables | Marchandises importées aux Émirats arabes unis | 5 |

| - | 171 | Achats > , Taxe collectée | Marchandises importées aux Émirats arabes unis | 5 |

| GITUAE-R | 130 | Vente > Ventes soumises à taxe | Taxes au preneur des marchandises importées aux Émirats arabes unis | -5 |

| - | 131 | Taxe de vente > due | Taxes au preneur des marchandises importées aux Émirats arabes unis | -5 |

| SSRCP-R | 90 | Vente > Ventes soumises à taxe | Fournitures assujetties aux dispositions relatives à la taxe au preneur | -5 |

| - | 91 | Taxe de vente > due | Fournitures assujetties aux dispositions relatives à la taxe au preneur | -5 |

| Le SSRCP | 170 | Vente > Ventes soumises à taxe | Fournitures assujetties aux dispositions relatives à la taxe au preneur | 5 |

| - | 171 | Taxe de vente > due | Fournitures assujetties aux dispositions relatives à la taxe au preneur | 5 |

| SRE-A | 160 | Achats > à recevoir imposables | Dépenses cotées standard – Ajustement | 5 |

| Le SSRCP | 170 | Vente > Ventes soumises à taxe | Fournitures assujetties aux dispositions relatives à la taxe au preneur | - |

| - | 171 | Taxe de vente > due | Fournitures assujetties aux dispositions relatives à la taxe au preneur | -5 |

| SSRCP-A | 175 | Taxe de vente > due | Fournitures assujetties aux dispositions relatives à la taxe au preneur – Rajustement | - |

| GTTKOB | 180 | Vente > Ventes soumises à taxe | Marchandises transférées au Royaume de Bahreïn | - |

| - | 181 | Taxe de vente > due | Marchandises transférées au Royaume de Bahreïn | 5 |

| GTTKOB-A | 185 | Taxe de vente > due | Marchandises transférées au Royaume de Bahreïn – Ajustement | - |

| GTTSOK | 190 | Vente > Ventes soumises à taxe | Marchandises transférées vers l’État du Koweït | - |

| - | 191 | Taxe de vente > due | Marchandises transférées vers l’État du Koweït | 5 |

| GTTSOK-A | 195 | Taxe de vente > due | Marchandises transférées à l’État du Koweït – Ajustement | - |

| GTTSOO | 200 | Vente > Ventes soumises à taxe | Marchandises transférées au Sultanat d’Oman | - |

| - | 201 | Taxe de vente > due | Marchandises transférées au Sultanat d’Oman | 5 |

| GTTSOO-A | 205 | Taxe de vente > due | Marchandises transférées au Sultanat d’Oman – Ajustement | - |

| GTTSOQ | 210 | Vente > Ventes soumises à taxe | Marchandises transférées vers l’État du Qatar | 5 |

| - | 211 | Taxe de vente > due | Marchandises transférées vers l’État du Qatar | 5 |

| GTTSOQ-A | 215 | Taxe de vente > due | Marchandises transférées à l’État du Qatar – Ajustement | 5 |

| GTTKOSA | 220 | Vente > Ventes soumises à taxe | Marchandises transférées au Royaume d’Arabie Saoudite | - |

| - | 221 | Taxe de vente > due | Marchandises transférées au Royaume d’Arabie Saoudite | - |

| GTTKOSA-A | 225 | Taxe de vente > due | Marchandises transférées au Royaume d’Arabie saoudite – Ajustement | 5 |

| RVPKOB | 230 | Achats > Achats taxables | TVA récupérable payée au Royaume de Bahreïn | - |

| - | 231 | Achats > à recevoir imposables | TVA récupérable payée au Royaume de Bahreïn | - |

| RVPKOB-A | 235 | Achats > à recevoir imposables | Paiement de la TVA récupérable au Royaume de Bahreïn – Ajustement | 5 |

| RVPSOK (en anglais seulement) | 240 | Achats > Achats taxables | TVA récupérable payée dans l’État du Koweït | - |

| - | 241 | Achats > à recevoir imposables | TVA récupérable payée dans l’État du Koweït | - |

| RVPSOK-A | 245 | Achats > à recevoir imposables | TVA récupérable payée dans l’État du Koweït – Ajustement | 5 |

| RVPSOO (en anglais seulement) | 250 | Achats > Achats taxables | TVA récupérable payée dans le Sultanat d’Oman | - |

| - | 251 | Achats > à recevoir imposables | TVA récupérable payée dans le Sultanat d’Oman | - |

| RVPSOO-A | 255 | Achats > à recevoir imposables | Paiement de la TVA récupérable dans le Sultanat d’Oman – Ajustement | 5 |

| RVPSOQ | 260 | Achats > Achats taxables | TVA récupérable payée dans l’État du Qatar | - |

| - | 261 | Achats > à recevoir imposables | TVA récupérable payée dans l’État du Qatar | - |

| RVPSOQ-A | 265 | Achats > à recevoir imposables | Paiement de la TVA récupérable dans l’État du Qatar – Ajustement | 5 |

| RVPKOSA | 270 | Achats > Achats taxables | TVA récupérable payée au Royaume d’Arabie Saoudite | - |

| - | 271 | Achats > à recevoir imposables | TVA récupérable payée au Royaume d’Arabie Saoudite | - |

| RVPKOSA-A | 275 | Achats > Achats taxables | TVA récupérable payée au Royaume d’Arabie Saoudite – Ajustement | 5 |

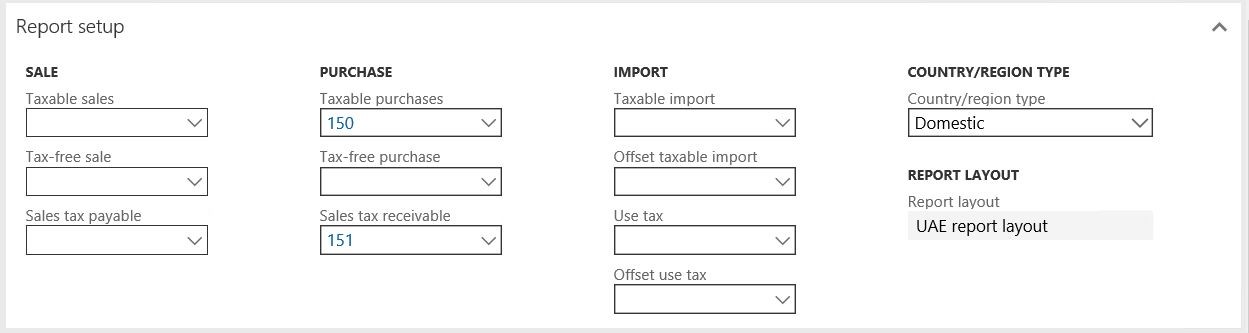

Utilisez les informations de la colonne "Paramétrage d’état" du tableau précédent pour configurer les codes taxe et les associer aux codes déclaration de taxe dans le raccourci Paramétrage d’état de chaque code taxe pertinent pour l’activité de votre société.

[ ]

]

Configurer la déclaration de TVA pour les Émirats arabes unis

La mise en œuvre de la génération d’états de TVA pour les Émirats arabes unis s’appuie sur des configurations de gestion des états électroniques (ER). Pour plus d’informations sur les fonctionnalités et les concepts du reporting configurable, consultez Gestion des états électroniques.

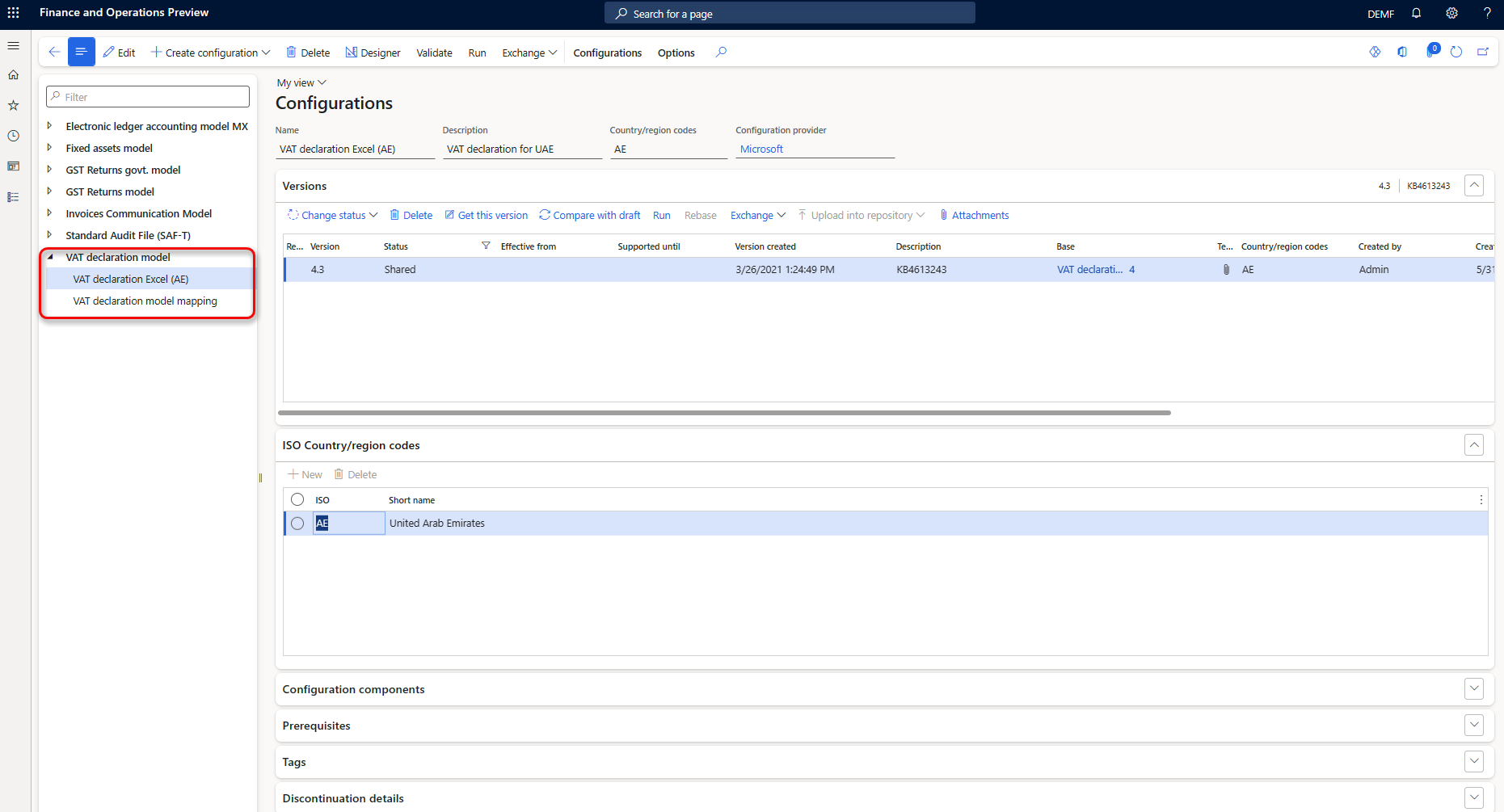

Pour utiliser la déclaration de TVA dans une entité juridique dont l’adresse principale est aux Émirats arabes unis, importez la dernière version des configurations ER suivantes :

- Modèle de déclaration de TVA

- Mappage du modèle de déclaration de TVA

- Déclaration de TVA Excel (AE)

Pour plus d’informations, voir Télécharger les configurations des états électroniques (ER) à partir du référentiel global de Configuration Service.

Une fois toutes les configurations chargées, l’arborescence de configuration doit être présente dansGestion des états électroniquesConfigurations des> états.

Important

Une fois toutes les configurations ER du tableau précédent importées, définissez l’option Par défaut pour le mappage de modèle sur Oui pour la configuration de mappage du modèle de déclaration de TVA.

Générer une déclaration de TVA dans Excel

Pour générer l’état de déclaration de TVA pour les Émirats arabes unis dans Excel, utilisez la procédure standard Déclarer la taxe pour la période de déclaration de règlement (Déclaration de taxe>Déclaration de taxe>pour la période> de déclaration derèglement) et imprimez l’état de déclaration de TVA.

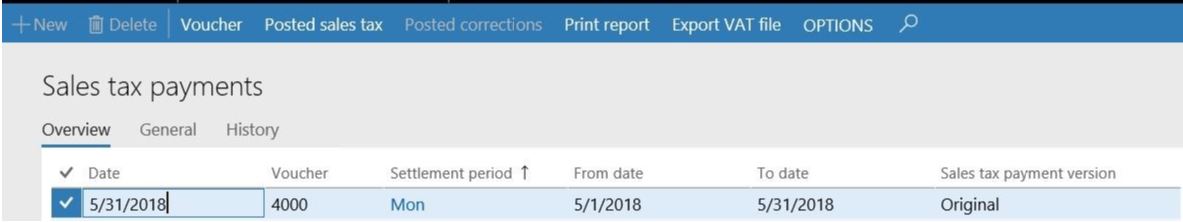

Pour générer la déclaration de TVA une fois la déclaration de TVA terminée, accédez à Taxe Sélectionner, Taxes>, Taxes>, Taxes, T Ensuite, cliquez sur le volet Actions Sélectionner Exporter le fichier de TVA. (Pour plus d’informations, reportez-vous à la section Créer un paiement de taxe.)

[ ]

]

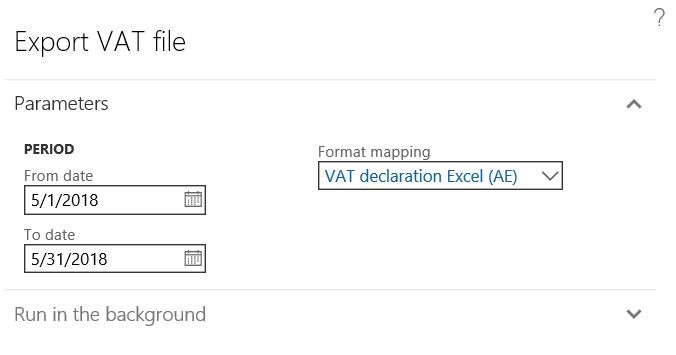

Dans la boîte de dialogue Exporter fichier TVA , spécifiez les informations requises.

[ ]

]

Vous êtes invité à enregistrer le fichier Excel téléchargé pour la déclaration de TVA sur votre ordinateur local. Enregistrez le fichier et vérifiez le contenu des données déclarées.

Selon les exigences des systèmes comptables de l’AFC, un fichier de Gestion des états électroniques ne peut pas être modifié après avoir été généré à partir du système. Toutes les corrections nécessaires doivent être apportées dans le système. Lorsque vous avez terminé d’apporter des corrections, générez un nouveau fichier d’état.

Une fois le fichier de déclaration validé, téléchargez-le sur le portail FTA e-Tax en utilisant les procédures spécifiques à l’enregistrement de votre entreprise auprès de la FTA.