Información general del motor de impuestos

El motor de impuestos es una parte esencial de la experiencia de la aplicación empresarial configurable en Dynamics 365 Finance. Es altamente personalizable y permite a un usuario empresarial, consultor funcional o usuario avanzado configurar reglas impositivas que determinan la aplicabilidad, el cálculo, la publicación y la liquidación de impuestos, según los requisitos legales y comerciales.

Nota

La funcionalidad del motor de impuestos solo está disponible para entidades jurídicas con una dirección principal en la India.

Para obtener una descripción general rápida del motor de impuestos, vea el siguiente Vídeo.

Conceptos clave

| Concepto | Description |

|---|---|

| Documento gravable | Un documento sujeto a impuestos es una representación abstracta de un documento que permite el cálculo de impuestos en un sistema de planificación de recursos empresariales (ERP). |

| Documento fiscal | Un documento de impuestos es una transacción que tiene detalles fiscales (líneas e importes), donde el importe del impuesto se distribuye de una manera que está lista para su uso por cualquier sistema o marco contable. |

| Aplicabilidad de impuestos |

|

| Cálculo de impuestos | Véasecálculo de impuestos. |

| Contabilidad de impuestos | Consulte Contabilidad fiscal. |

Cálculo de impuestos

Medidas

Las medidas son los bloques de cálculo para el cálculo de impuestos. Las medidas pueden ser de varios tipos (tipos de medida) que tienen un comportamiento diferente y se utilizan para diferentes propósitos informáticos.

Están disponibles los siguientes tipos de medidas.

| Tipo de medida | Description |

|---|---|

| Importe base | Este tipo de medida debe usarse para mantener el importe que es la base para el cálculo de impuestos. Normalmente,Importe base× Importe impositivo de la = tasa. |

| Tarifa | Este tipo de medida especial se utiliza para proporcionar el tipo impositivo aplicable. Es un tipo de medida compuesta y también se puede usar para mantener valores de importe umbral, según sea necesario. |

| Factor | Este tipo de medida especial es un subconjunto del tipo de medida Tasa . Se puede usar para mantener valores de importe umbral, según sea necesario. |

| Importe de impuestos | Este tipo de medida es igual a Importe base× Tasa. Esta cantidad se debe distribuir a continuación con fines contables, según sea necesario. |

| Importe | Este tipo de medida debe usarse para importes de impuestos distribuidos, como el importe de devolución de impuestos o la carga en el importe de inventario. |

| Porcentaje | Este tipo de medida simple se utiliza para mantener cualquier valor porcentual. Por lo general, debe usarse para casos como el porcentaje de carga en inventario o el porcentaje de gastos. |

Fórmulas

Una vez definidas las medidas, puede usarlas para escribir el tipo de cálculo de impuestos. Puede escribir la fórmula en dos notaciones:

- Notación de asignación simple: utilice esta notación para escenarios normales.

- Ecuaciones lineales avanzadas : utilice esta notación específicamente para escenarios de cálculo de impuestos con precio incluido, como el precio minorista máximo (MRP).

Es posible que las fórmulas deban usarse de forma condicional. En este caso, el usuario debe agregar las condiciones empresariales adecuadas.

Atributos clave del modelo que deben asignarse para el cálculo

En la siguiente tabla se enumeran las palabras clave reservadas para atributos. Cuando cree un nuevo modelo de documento sujeto a impuestos, asegúrese de definir los atributos del modelo de acuerdo con la información de esta tabla.

| Nombre de atributo | Tipo de datos |

|---|---|

| Importe base | Real |

| Precio con impuestos | Real |

| Importe de impuesto incluido en el precio | Real |

| Importe de impuestos de línea | Real |

Estos atributos están disponibles en el modelo de documento imponible (India) que proporciona Microsoft:

- Importe base: este atributo es un atributo de salida y se utiliza como importe base para el cálculo de impuestos.

- El precio incluye impuestos : este atributo se parece más a una marca que indica al motor de impuestos que el importe del impuesto está incluido en el importe de la línea.

- Importe del impuesto incluido en el precio : este atributo es el importe del impuesto que debe considerarse incluido en el precio, según la práctica comercial o las leyes estatutarias. El motor de impuestos utiliza este valor para determinar el importe de la línea de factura y el importe que se debe tener en cuenta durante la contabilidad.

- Importe de impuestos de línea: este atributo es el importe de impuestos que se calcula para la línea. Este valor sigue siendo el mismo en los escenarios de precio exclusivo y precio incluido. Por lo general, los importes de retención de impuestos no deben considerarse cuando se inicializa este atributo.

Estos atributos deben inicializarse y utilizarse de la siguiente manera en la configuración del documento fiscal.

Ejemplo: Escenario con precio incluido

«Importe base» = «Valor imponible» – CGST.«Importe del impuesto» – «SGST».» Importe del impuesto» – «IGST». Importe del impuesto» – CESS.«Importe del impuesto» – CGST_TDS.«Importe del impuesto» – SGST_TDS.«Importe del impuesto» – IGST_TDS.«Importe del impuesto» – CESS_TDS.«Importe del impuesto»

"El precio incluye impuestos" = 1,0

'Importe del impuesto de línea' = CGST.'Importe del impuesto' + 'SGST'.' Importe del impuesto» + «IGST». Importe del impuesto» + «CESS». Importe del impuesto' + CGST_TDS.'Importe del impuesto' + SGST_TDS.'Importe del impuesto' + IGST_TDS.'Importe del impuesto' + CESS_TDS.'Importe del impuesto'

'Importe del impuesto incluido en el precio' = CGST.'Importe del impuesto' + 'SGST'.' Importe del impuesto» + «IGST». Importe del impuesto» + «CESS». Importe del impuesto' + CGST_TDS.'Importe del impuesto' + SGST_TDS.'Importe del impuesto' + IGST_TDS.'Importe del impuesto' + CESS_TDS.'Importe del impuesto'

Ejemplo: Escenario de precio exclusivo

'Importe base' = 'Valor imponible'

"El precio incluye impuestos" = 0,0

'Importe del impuesto de línea' = CGST.'Importe del impuesto' + 'SGST'.' Importe del impuesto» + «IGST». Importe del impuesto» + BCD.«Importe del impuesto» + «ECESS C». Importe del impuesto» + «SHECESS C». Importe del impuesto» + «CESS». Importe del impuesto' + CGST_TDS.'Importe del impuesto' + SGST_TDS.'Importe del impuesto' + IGST_TDS.'Importe del impuesto' + CESS_TDS.'Importe del impuesto'

En el escenario de precio excluido, el motor inicializa implícitamente el importe del impuesto incluido en el atributo de precio en 0 (cero). Por lo tanto, la ecuación no tiene que escribirse explícitamente.

Contabilidad de impuestos

Proveedor de contabilidad de impuestos

El proveedor de contabilidad fiscal es el subdiario contable afectado por el escenario de contabilidad fiscal. Por ejemplo, en el flujo de compra, si se deben pagar impuestos al proveedor como parte de la factura del proveedor, el proveedor de contabilidad fiscal es Parte/Proveedor. La lista de proveedores de contabilidad fiscal depende del sistema ERP subyacente. Para Finance, están disponibles los siguientes proveedores de contabilidad fiscal:

- Parte

- Inventario

- Impuestos

- Libro mayor

Tipos de registro

Cuando el proceso de contabilidad de impuestos afecta al subdiario de impuestos, se debe desconfiar más del importe del impuesto para la liquidación, la presentación de informes, la gestión de costes y fines similares. La lista de tipos de registro puede variar, según las normativas específicas del país o región sobre los tipos de impuestos. Para India, están disponibles los siguientes tipos de registro:

- Devolución de impuestos

- Impuestos repercutidos

- Gastos fiscales

- Impuestos recuperables diferidos

- Impuestos repercutidos provisionales

- Impuestos recuperables provisionales

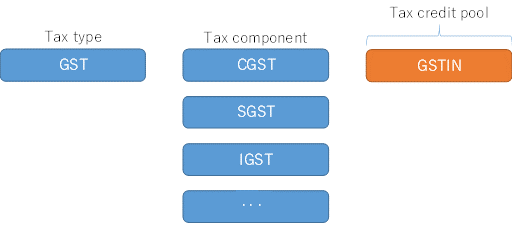

Grupo de crédito fiscal

En la ilustración siguiente se muestra un ejemplo del grupo de crédito fiscal para el impuesto de bienes y servicios (GST) de la India.

Cuando se utiliza la configuración anterior, el importe a devolver y el importe a pagar se acumularán en cada grupo de crédito fiscal.

Regla de compensación

La regla de imputación determina cómo debe utilizarse el impuesto devengado para compensar el impuesto devengado. El ejemplo de la tabla siguiente muestra cómo se podría configurar la regla de compensación para India GST.

| Lado recuperable | Parte de pago |

|---|---|

| IGST | IGST, CGST, SGST |

| CGST (en inglés) | CGST, IGST |

| SGST | SGST, IGST |

| CESS | CESS |

| CGST_TDS | CGST (en inglés) |

| SGST_TDS | SGST |

| IGST_TDS | IGST |

| CESS_TDS | CESS_TDS |