Introducción al arrendamiento de activos

Este artículo describe la capacidad de arrendamiento de activos y recorre los pasos para crear un arrendamiento de activos y ver la información de esos arrendamientos. El artículo también define la terminología utilizada en la interfaz de usuario y la documentación. El arrendamiento de activos es una capacidad avanzada para administrar, realizar un seguimiento y automatizar las transacciones financieras de los activos arrendados en Microsoft Dynamics 365 Finance. El arrendamiento de activos cumple con las normas internacionales de contabilidad (NIIF 16) y las normas US GAAP (ASC 842). El arrendamiento de activos captura y procesa la información principal sobre los arrendamientos y ayuda a generar asientos de diario en todo el ciclo de vida del arrendamiento desde el reconocimiento inicial, los asientos de diario mensuales, hasta el deterioro y la terminación del arrendamiento. El arrendamiento de activos se integra a la perfección con otros componentes de Dynamics 365 Finance, incluidos Activos fijos, Proveedores y Contabilidad general.

Para poder usar esta característica, debe estar activada Administración de características. En el espacio de trabajo Administración de características, busque y seleccione Arrendamiento de activosy luego haga clic en Habilitar ahora.

Para obtener más información sobre las normas de contabilidad, consulte la documentación estándar de la NIIF 16 y la US GAAP ASC 842.

Elementos de arrendamiento de activos

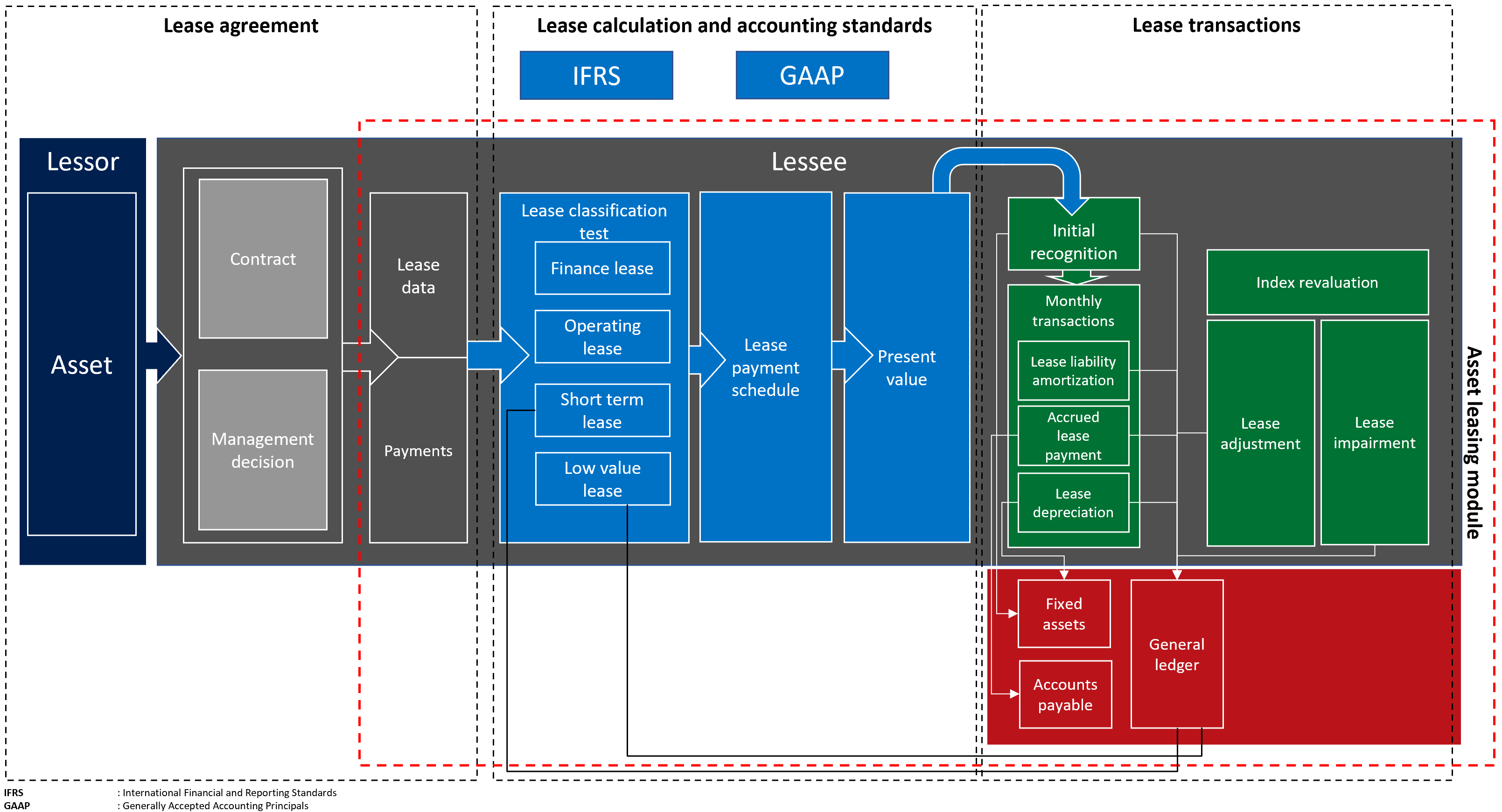

El siguiente diagrama muestra los elementos principales del proceso empresarial de los arrendamientos.

Un activo arrendado contiene los siguientes componentes principales:

Contrato de arrendamiento: el arrendador es propietario del activo y acuerda con el arrendatario arrendar un activo por un período específico a cambio de pagos periódicos por arrendamiento. Además del contrato legal entre el arrendador y el arrendatario, el contrato de arrendamiento captura decisiones de gestión como la probabilidad de ejercer una opción de renovación y transferencia de propiedad.

Cálculo y clasificación del arrendamiento según el estándar contable: el cálculo y la clasificación del arrendamiento identifican el estándar contable que se aplicará en la medición inicial y posterior, así como la prueba de clasificación que determina cuál será el tipo de arrendamiento. Un arrendamiento puede ser un arrendamiento financiero, un arrendamiento operativo, un arrendamiento a corto plazo o un arrendamiento de bajo valor. El valor de red presente neto de futuros pagos mínimos de arrendamiento se calcula con el propósito de valoración y clasificación.

Transacciones de arrendamiento: el arrendamiento de activos admite el reconocimiento inicial del activo por derecho de uso para arrendamientos en el balance de situación, así como la medición posterior para arrendamientos en el balance de situación o arrendamientos fuera de balance. La transacción de reconocimiento inicial mide el valor presente neto de los pagos mínimos de arrendamiento futuros. Estos datos se utilizan para determinar el valor del activo por derecho de uso inicial y el pasivo por arrendamiento, que afectan el balance general de la organización. La medición posterior de las transacciones de arrendamiento mensuales implica la acumulación de intereses sobre el pasivo por arrendamiento, lo que aumenta el pasivo por arrendamiento. También mide el devengo de los pagos por arrendamiento que disminuyen el pasivo por arrendamiento y que posteriormente serán pagados al arrendador. La medición también incluye la amortización del activo por derecho de uso.

Para los arrendamientos fuera de balance, se calcula el gasto de arrendamiento en línea recta sobre el que sea menor: la vida económica del activo o el plazo del arrendamiento. Los ajustes de arrendamiento miden las modificaciones del contrato, como la extensión o expansión del arrendamiento, y la transacción de deterioro que utiliza el activo por derecho de uso para costos no recuperables.

El arrendamiento de activos se integra con el libro mayor para garantizar que todas las transacciones de arrendamiento publicadas actualicen su plan de cuentas. El arrendamiento de activos se integra con Cuentas por pagar para rastrear las facturas del arrendador en Cuentas por pagar y tomar pagos futuros desde allí. La integración con Activos fijos hace un seguimiento de los arrendamientos en el registro de activos fijos y publicar transacciones de activos por derecho de uso, incluido el reconocimiento inicial, la depreciación y el deterioro del activo, desde dentro de Activos fijos.

Componentes del arrendamiento de activos

Mapas de arrendamiento de activos, información de arrendamiento, cronogramas de pago, fechas de inicio y finalización y frecuencia de pago. También automatiza los cálculos del valor presente neto, los pagos mensuales del arrendamiento, los intereses y la amortización del arrendamiento. El sistema realiza pruebas de clasificación de arrendamientos, según la configuración. Las transacciones de arrendamiento correspondientes se crean y registran en función del marco definido por el estándar contable que está siguiendo.

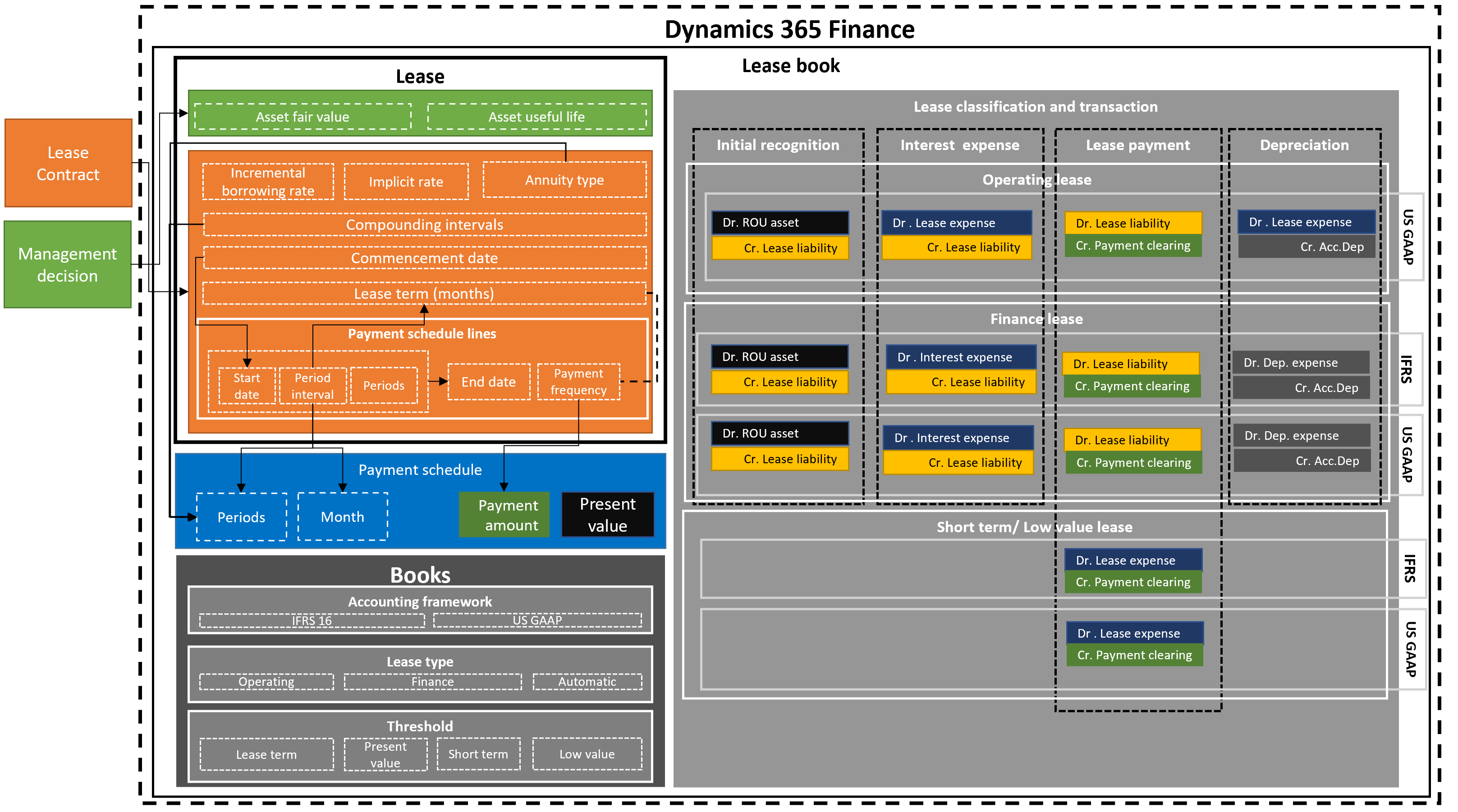

El siguiente diagrama muestra el libro de arrendamientos, el arrendamiento, el calendario de pagos calculado, las pruebas de clasificación para arrendamientos y libros de arrendamientos, y las transacciones contables correspondientes.

Libro de arrendamiento: el libro de arrendamiento incluye toda la información del contrato de arrendamiento, como los términos del arrendamiento, el valor razonable y los pagos por arrendamiento. También incluye el estándar de contabilidad que está siguiendo, el tipo de arrendamiento y los umbrales que se consideran en la prueba de clasificación de arrendamiento. El libro de arrendamientos también contiene las transacciones de arrendamiento que se registraron en el libro mayor.

arrendamiento - El arrendamiento contiene la información activo arrendamiento que representa la base del arrendamiento de activo, arrendamiento fuente de información es arrendamiento contrato y la decisión de la administración, que son ambos Listo fuera de Dynamics 365 Finance. El valor razonable del activo es el precio que se pagaría por un activo en una transacción en la fecha de medición. Este valor depende del tipo de activo, las condiciones del mercado y otros criterios que se pueden tener en cuenta en la evaluación. El valor razonable del activo se considera en la ecuación de la prueba de clasificación.

activo vida útil - Representa los períodos restantes del vida útil de un activo, desde la fecha de inicio del arrendamiento. La vida útil de un activo se considera en la ecuación de la prueba de clasificación. Se diferencia de la vida útil definida en Activos fijos.

Tipo de interés incremental del endeudamiento: es el tipo de interés utilizado para calcular el valor presente neto. La tasa implícita se usa si está definida en los datos del arrendamiento para calcular el valor presente neto de los pagos del arrendamiento. Si no se define la tasa implícita, se usa la tasa de endeudamiento incremental.

Anualidad : este es el pago por arrendamiento que se debe pagar al comienzo del período de pago o al final del período. Esto podría ser un pago por adelantado o una anualidad adeudada (al comienzo del período de pago del arrendamiento) o una anualidad ordinaria (al final del período de pago del arrendamiento).

El primer mes se considerará período número cero para el pago por adelantado; el primer mes se considerará período uno para los pagos atrasados.

Intervalo de capitalización: representa el número de períodos en los que se capitalizan los intereses por año. Esto podría ser mensual (12 periodos por año), trimestral (cuatro periodos por año), semestral (dos periodos por año) o anual (un periodo por año). El número de periodos se considera en el cálculo del valor presente neto.

Fecha de inicio: esta es la fecha en que el arrendador pone el activo a disposición del arrendatario para su uso. Todos los cálculos y transacciones de arrendamiento se basan en la fecha de inicio. La fecha de inicio debe ser al comienzo de un período (el primero del mes) para garantizar la precisión de los cálculos posteriores. Puedes usar el campo Fecha de firma del contrato para ingresar la fecha real en la que se firmó el contrato.

Plazo del arrendamiento : es la duración del período de arrendamiento, en meses.

Nota

La definición del plazo del arrendamiento se basa en el número de períodos, o intervalos, en las líneas de programación de pagos. El número definido de intervalos se convertirá a meses.

Línea de multivencimientos: captura los pagos por arrendamiento por período. También especifica si un período de renovación se ejercerá e incluirá en la medición inicial del activo por derecho de uso y el pasivo por arrendamiento. Puede definir la fecha de inicio de los pagos vencidos del arrendamiento y los intervalos de período que representan la duración del arrendamiento, que pueden ser días, meses o años.

Frecuencia de pago: indica si el pago es mensual, trimestral, semestral o anual. La fecha de finalización se calcula automáticamente en función de la fecha de inicio y el número de períodos ingresados.

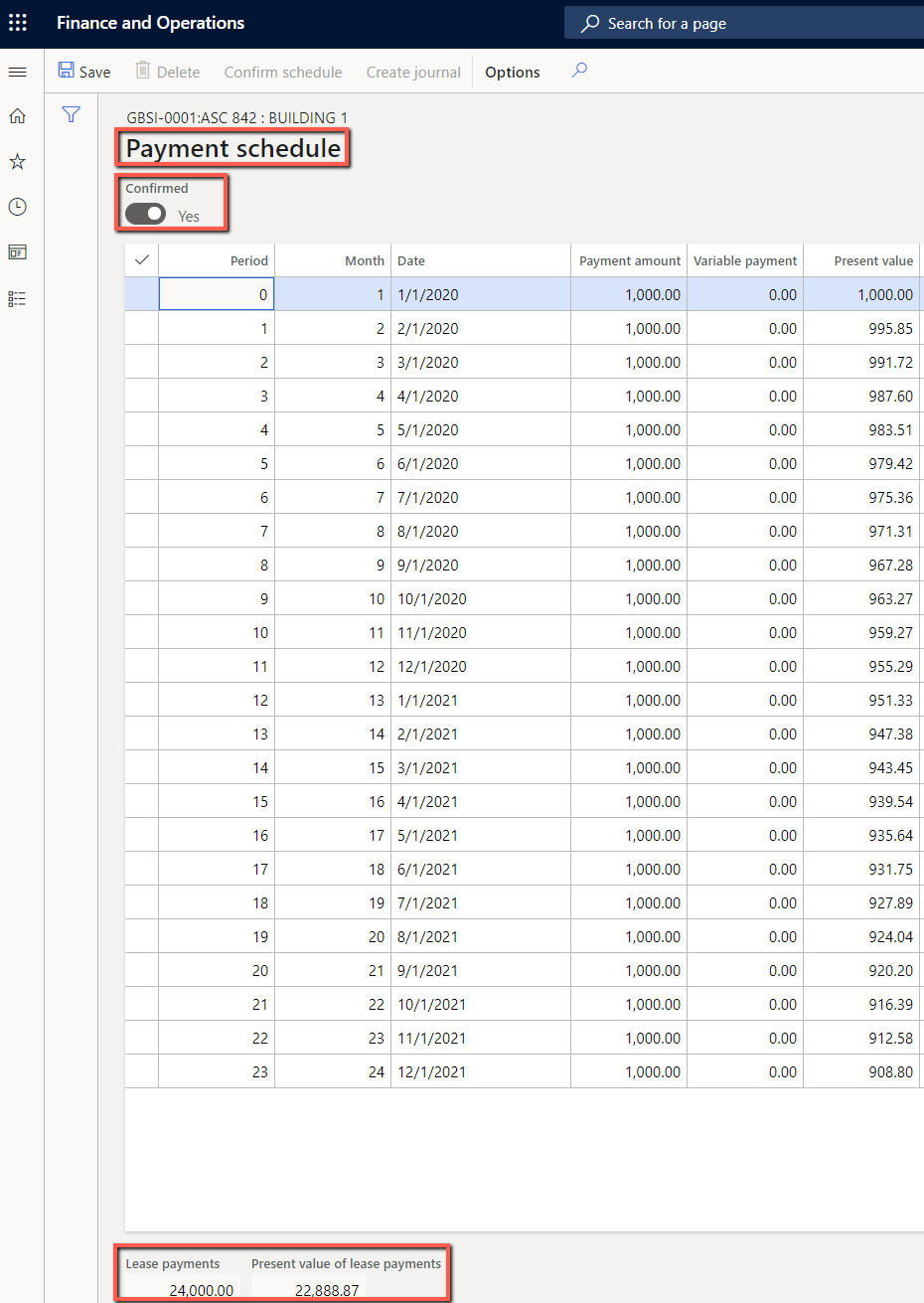

Cronograma de pagos: el valor presente neto calculado, basado en el período de tiempo cubierto por los pagos por arrendamiento, el monto de los pagos, los períodos de capitalización y el tipo de anualidad.

Períodos : estos son los períodos de arrendamiento que reflejan el tipo de anualidad interna y de capitalización. El intervalo de capitalización determina cómo se dividen los períodos. Puede configurar los siguientes intervalos de capitalización:

- Mensual, 12 periodos al año

- Trimestral, cuatro periodos al año

- Semestral, dos periodos al año

- Anual, un periodo al año

El primer período comenzará con el período cero, si el tipo de anualidad es anualidad pagadera. En caso contrario, el primer período comienza con uno, si el tipo de anualidad son pagos atrasados.

- Meses : indica el número de meses naturales a lo largo de la duración del arrendamiento. El monto del pago es el monto adeudado según se define en la frecuencia de pago. El valor presente neto calculado es el pago por arrendamiento por período basado en el valor presente neto, los intervalos de capitalización y el tipo de interés incremental del endeudamiento.

Nota

El valor presente neto se calcula basándose en la ecuación de flujo de efectivo descontado.

Libros : esta es la configuración preconfigurada asociada con cada arrendamiento. El libro define el estándar contable aplicado, los tipos de arrendamiento y el umbral que se utiliza como base para las pruebas de clasificación. Las pruebas de clasificación se utilizan para especificar el tipo de arrendamiento automáticamente.

Marco de contabilidad: muestra el estándar de contabilidad seleccionado, ya sea IFRS 16 y ASC 842, que está admitiendo. El estándar contable está designado en el libro asociado con el arrendamiento. El estándar contable determinará las cuentas contables que se especifican en el perfil de contabilización.

Tipos de arrendamiento: indica cuál de los dos tipos de arrendamiento se usará, ya sea un arrendamiento financiero o un arrendamiento operativo. En un arrendamiento financiero, los riesgos y beneficios relacionados con el activo arrendado se transfieren al arrendatario. Bajo un arrendamiento operativo, los riesgos y recompensas relacionados con el activo arrendado permanecen en el arrendador. Una tercera opción es una identificación automatizada del tipo de arrendamiento, ya sea financiero u operativo, con base en los umbrales definidos en el libro. Esta identificación automática se realiza durante la prueba de reclasificación del arrendamiento.

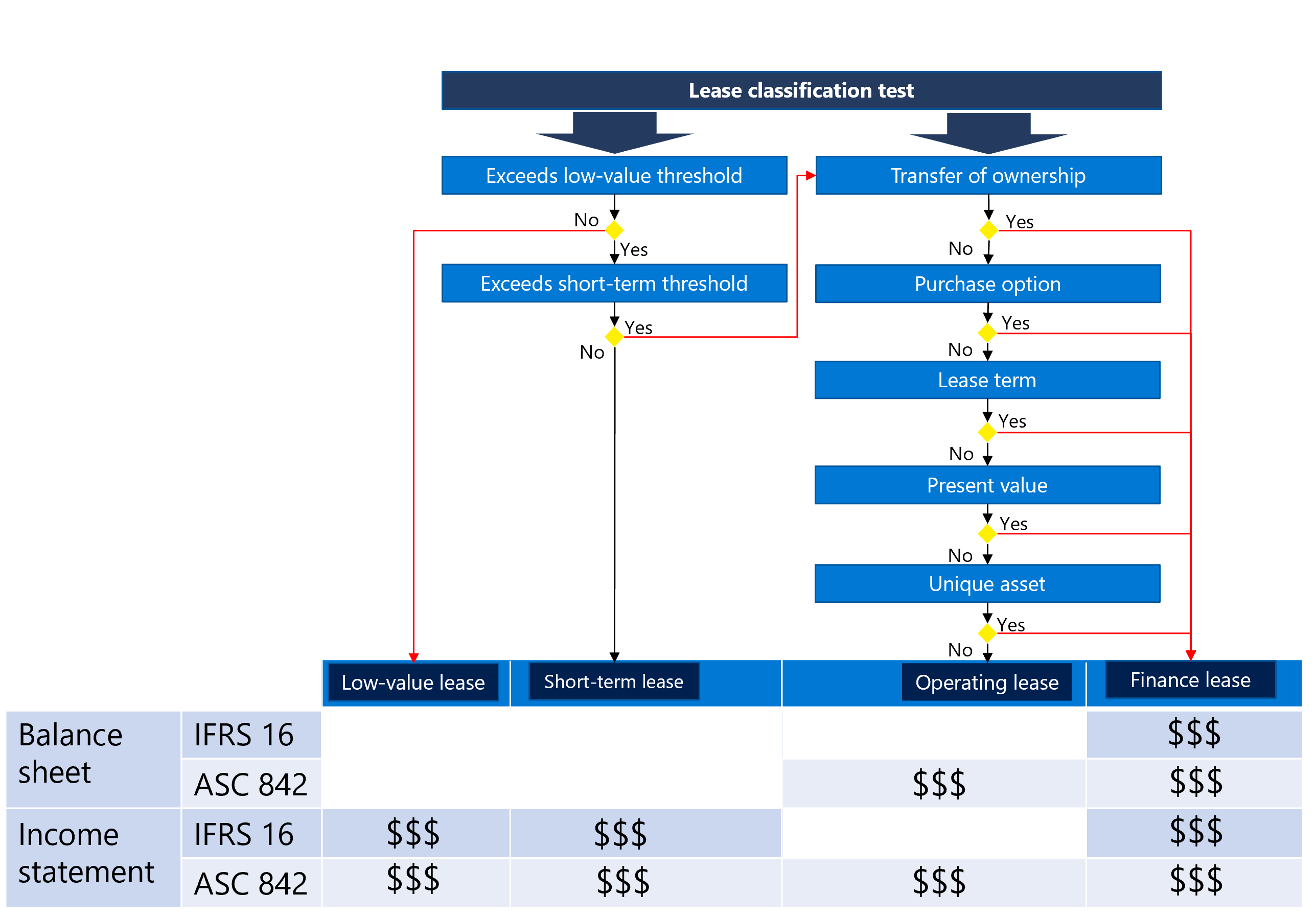

Umbrales : se utilizan en las pruebas de clasificación de arrendamientos para determinar si el activo se clasifica como uno de los siguientes:

Plazo del arrendamiento : el porcentaje de la vida útil que se utilizará en la prueba de clasificación. El arrendamiento se clasifica como financiero si el tipo de arrendamiento se establece en automático y si el plazo del arrendamiento durante la vida útil del activo es mayor o igual al porcentaje aquí definido.

Valor presente neto: el porcentaje del valor razonable del activo utilizado en la prueba de clasificación. El arrendamiento se clasifica como financiero si el tipo de arrendamiento se establece en automático y si el valor presente neto de los pagos por arrendamiento futuros sobre el valor razonable del activo es mayor o igual al porcentaje aquí definido.

Arrendamiento a corto plazo: si el plazo del arrendamiento es menor o igual al valor definido, el arrendamiento se clasifica como arrendamiento a corto plazo.

Valor bajo: si el activo valor razonable es menor o igual que el valor definido, el arrendamiento se clasifica como un arrendamiento de bajo valor.

Clasificación y transacciones de arrendamiento: la clasificación de arrendamiento es un proceso automatizado para clasificar los arrendamientos en función de los umbrales definidos en los libros, además de otros criterios de prueba de clasificación para identificar si el arrendamiento es un arrendamiento financiero. arrendamiento operativo, arrendamiento a corto plazo o arrendamiento de bajo valor. Esto también identifica si se sigue el proceso de alquiler diferido.

Las pruebas de clasificación incluyen Transferencia de propiedad, Opción de compra, Plazo del arrendamiento, Valor presente neto y Activo único. El siguiente diagrama ilustra las pruebas de clasificación de arrendamientos.

Cada tipo de arrendamiento maneja la contabilidad de manera diferente para diferentes transacciones de arrendamiento. Las transacciones incluyen el reconocimiento inicial, los gastos por intereses, el pago vencido del arrendamiento y la depreciación del arrendamiento, y se basan en los estándares de contabilidad que está siguiendo (NIIF 16 o ASC 842). Las cuentas del libro mayor se definen en el perfil de registro de arrendamientos para cada tipo de transacción y marco contable.

Transacciones de arrendamiento de activos

Reconocimiento inicial

El reconocimiento inicial de un activo arrendado utiliza el valor presente neto calculado para poderlo aplicar en el balance. El asiento contable se genera automáticamente. Esta transacción debita la cuenta del activo por derecho de uso y acredita la cuenta del pasivo por arrendamiento operativo de la siguiente manera. Si un activo fijo está asociado con el arrendamiento, la entrada de reconocimiento inicial se refleja como una adquisición de activo fijo. En este escenario, debe definir un perfil de contabilización de activos fijos para contabilizar en la cuenta de activo por derecho de uso.

Nota

Los arrendamientos operativos están respaldados solo por US GAAP ASC 842.

| Escriba | Débito | Crédito |

|---|---|---|

| Arrendamiento operativo bajo US GAAP | Activo por derecho de uso | Pasivo por arrendamiento operativo |

| Arrendamiento financiero bajo IFRS y US GAAP | Activo por derecho de uso | Pasivo por arrendamiento financiero |

Amortización del pasivo por arrendamiento (gastos por intereses)

El interés de un arrendamiento se reconoce calculando el interés del saldo inicial del arrendamiento, el pago del período de arrendamiento, la tasa de interés de préstamo y los períodos de intervalo compuesto por año. El monto de los intereses aumenta la cuenta de pasivo por arrendamiento operativo al acreditarla, que se reflejará en el balance general de la organización. La transacción también incluye un asiento de débito en la cuenta de gastos por intereses, que se refleja en el estado de pérdidas y ganancias para los arrendamientos financieros, y en la cuenta de gastos de arrendamiento para los arrendamientos operativos.

| Tipo | Débito | Crédito |

|---|---|---|

| Entrada de pasivo por arrendamiento operativo según US GAAP ASC 842 | Gasto de arrendamiento | Pasivo por arrendamiento operativo |

| Entrada de pasivo por arrendamiento financiero bajo IFRS y US GAAP | Gastos de intereses | Pasivo por arrendamiento financiero |

Pago de arrendamiento devengado

Un pago de arrendamiento acumulado se reconoce como un pago futuro de arrendamiento que debe procesarse como una transacción de pago del banco o cuentas de efectivo. El pago del arrendamiento adeuda disminuye el pasivo del arrendamiento al debitar la cuenta del pasivo del arrendamiento contra si un sub-libro mayor del proveedor en caso de que el arrendador se define como un proveedor, o contabilizar el lado del crédito en una cuenta del libro mayor de documentos por pagar, entonces el pago se ejecutará contra cualquiera de los proveedores o pagarés por pagar.

| Tipo | Débito | Crédito |

|---|---|---|

| Arrendamiento operativo bajo US GAAP | Pasivo por arrendamiento operativo | Pasivo del proveedor (libro mayor auxiliar) / Documentos por pagar |

| Arrendamiento financiero bajo IFRS y US GAAP | Pasivo por arrendamiento financiero | Pasivo del proveedor (libro mayor auxiliar) / Documentos por pagar |

Depreciación de activos

El activo por derecho de uso se deprecia sobre lo que sea menor: la vida útil del activo o el plazo del arrendamiento. El método para calcular la depreciación para el arrendamiento operativo US GAAP (ASC 842) se basa en la diferencia entre el gasto de arrendamiento lineal y el importe del interés. La depreciación de los arrendamientos financieros se calcula utilizando un método estándar lineal. La depreciación del arrendamiento afecta la cuenta de pérdidas y ganancias debitando los gastos por intereses. El balance se ve afectado al acreditar la cuenta de activo por derecho de uso acumulado para arrendamientos financieros. Si el arrendamiento está vinculado a un activo fijo, las transacciones de depreciación se ejecutarán solo desde el módulo de activos fijos.

| Tipo | Débito | Crédito |

|---|---|---|

| Arrendamiento operativo bajo US GAAP | Gasto de arrendamiento | Depreciación acumulada del activo por derecho de uso |

| Arrendamiento financiero bajo IFRS y US GAAP | Depreciación del gasto del activo por derecho de uso | Depreciación acumulada del activo por derecho de uso |

Arrendamiento a corto plazo

Un arrendamiento a corto plazo se reconoce como un gasto, que afecta el estado de resultados de una organización. El pago de arrendamiento generado adeuda la cuenta de gastos de arrendamiento y acreditará los documentos por pagar o la cuenta del libro mayor auxiliar del proveedor.

| Tipo | Débito | Crédito |

|---|---|---|

| Entrada de arrendamiento a corto plazo bajo IFRS y US GAAP | Gasto de arrendamiento | Pasivo del proveedor (libro mayor auxiliar) / Documentos por pagar |

Arrendamiento de bajo valor

Un arrendamiento de bajo valor se reconoce como un gasto que afectará el estado de resultados de una organización. El pago de arrendamiento generado adeuda la cuenta de gastos de arrendamiento y acredita los documentos por pagar o el libro mayor auxiliar del proveedor.

| Tipo | Débito | Crédito |

|---|---|---|

| Entrada de arrendamiento de bajo valor bajo IFRS y US GAAP | Gasto de arrendamiento | Pasivo del proveedor (libro mayor auxiliar) / Documentos por pagar |

Revalorización de índice

Ésta es la cuenta de arrendamiento de activos para pagos de arrendamiento variables medidos por una tasa de índice. Los cambios en los pagos de arrendamiento causados por las fluctuaciones de la tasa de índice constituyen un ajuste de arrendamiento según la NIIF 16. El pasivo por arrendamiento y los activos por derecho de uso se ajustarán para dar cuenta de los nuevos pagos.

| Tipo | Débito | Crédito |

|---|---|---|

| Entrada de revalorización del índice bajo NIIF en caso de aumento | Activo por derecho de uso | Pasivo por arrendamiento operativo |

| Entrada de revalorización del índice bajo NIIF en caso de disminución | Pasivo por arrendamiento operativo | Activo por derecho de uso |

Cuando los pagos cambian debido a un cambio en la tasa de índice, solo los pagos variables cambian a menos que haya cambios adicionales en los flujos de efectivo, como un cambio en los términos de arrendamiento relacionados con las tasas de interés según US GAAP ASC 842.

Ajuste de arrendamiento

El arrendamiento de activos permite ajustar los arrendamientos si se modifican los términos del arrendamiento, el arrendamiento se extiende o si existen circunstancias adicionales bajo las cuales un arrendamiento requiere un ajuste. Los ajustes de arrendamiento se registran para aumentar o disminuir el activo por derecho de uso y el pasivo por arrendamiento. El proceso de ajuste toma los saldos finales arrastrados de la amortización del pasivo y el saldo del activo en la fecha del ajuste. Cuando un arrendamiento está vinculado a un activo fijo, el ajuste por derecho de uso se publica con el ID asignado en Activos fijos.

| Tipo | Débito | Crédito |

|---|---|---|

| Entrada de ajuste de arrendamiento para IFRS y US GAAP en caso de aumento | Activo por derecho de uso | Pasivo por arrendamiento operativo |

| Entrada de ajuste de arrendamiento para IFRS y US GAAP en caso de disminución | Pasivo por arrendamiento operativo | Activo por derecho de uso |

Deterioro del arrendamiento

Esto representa la reducción del saldo arrastrado del activo por derecho de uso. Identifique el monto del deterioro, la fecha de la transacción y los períodos restantes. El activo restante por derecho de uso se amortiza linealmente. La lógica de deterioro del arrendamiento considera el valor de arrastre del activo que existe en el calendario de depreciación del activo.

| Tipo | Débito | Crédito |

|---|---|---|

| Entrada de deterioro para IFRS y US GAAP | Gasto de deterioro | Activo por derecho de uso |

Nota

Si el arrendamiento está vinculado a un activo fijo, el deterioro del arrendamiento debe contabilizarse desde Activos fijos porque la depreciación de activos se ejecuta desde el módulo Activos fijos.

Las transacciones de arrendamiento en doble divisa se pueden registrar en una divisa distinta de la divisa contable y de notificación. El tipo de cambio de moneda se define en el libro mayor en la fecha de inicio. Puede cambiar los tipos de cambio configurando el campo Tipo de interés fijo a Sí cuando crea el contrato de arrendamiento. Cuando ingresa transacciones de arrendamiento, el reconocimiento inicial y las transacciones de depreciación subsiguientes usan el tipo de cambio a la fecha de inicio. Las transacciones de pago e intereses posteriores usan el tipo de cambio activo actual.

Crear un arrendamiento de activos

Para crear un nuevo arrendamiento, sigua estos pasos:

Para usar el Arrendamiento de activos, habilítelo en el espacio de trabajo Administración de características. En el espacio de trabajo Administración de características, seleccione Todo. Seleccione Arrendamiento de activos y, a continuación, seleccione Habilitar ahora.

Vaya a Arrendamiento de activos > Común > Resumen de arrendamiento. Introduzca los campos necesarios en la ficha desplegable General.

- Detalles del arrendamiento

- activo vida útil (meses)

- Grupo de arrendamiento

- Tipo de interés incremental del endeudamiento (%)

- Intervalo de capitalización

- Tipo de anualidad

- Divisa

- Fecha de inicio

En la ficha desplegable Líneas de programación de pagos e introduzca una línea de pago, luego seleccione Crear horarios.

Seleccione Libros.

En la ficha desplegable General. Se calculan Activo de derecho de uso inicial y Pasivo por arrendamiento.

En a la ficha desplegable Prueba de clasificación de arrendamiento para comprobar el valor Tipo de arrendamiento.

El Tipo de arrendamiento automatico se clasifica en base a los criterios que se definen en la página Libros.

Vaya a Calendario de pago bajo la sección Función.

La página Calendario de pago enumera los programas de pago futuros para un ID de arrendamiento. Seleccione Confirmar horario para poder publicar las transacciones de Reconocimiento inicial.

Seleccione Reconocimiento inicial para crear un diario de reconocimiento inicial.

Seleccione Diarios de arrendamiento de activos para contabilizar la transacción de reconocimiento inicial.

Desde el calendario de pagos, abra una página detallada que enumera las transacciones de activos por derecho de uso.

Calendario de amortización del pasivo por arrendamiento muestra la cantidad de interés que se calcula para cada período.

Cree el diario y vaya a Diarios de arrendamiento de activos. El Calendario de amortización del pasivo por arrendamiento también se muestra en las transacciones de intereses.

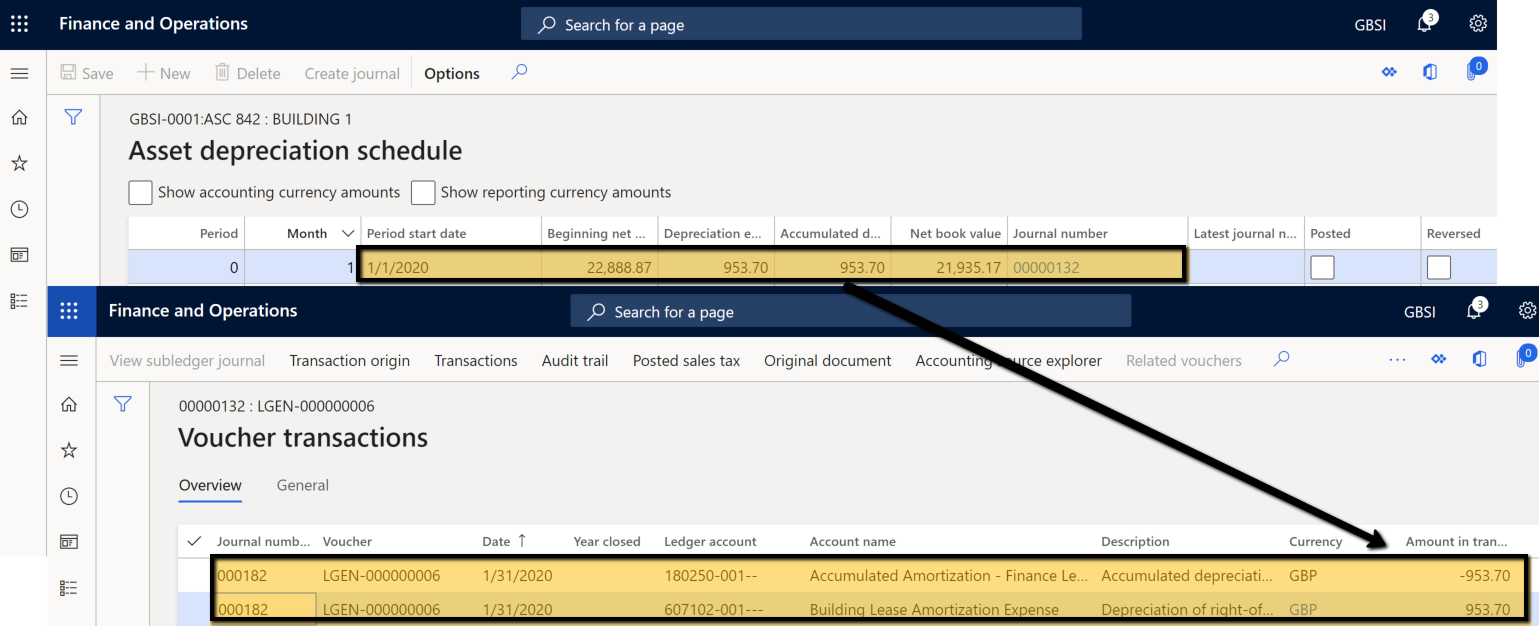

La página Programa de depreciación de activos muestra las transacciones de depreciación para el ID de arrendamiento seleccionado.

La página Transacciones de activos por derecho de uso enumera el reconocimiento inicial, la depreciación acumulada y el saldo del activo.

La página Transacciones de pasivo por arrendamiento muestra el reconocimiento inicial, el pago de intereses del arrendamiento, el pago del arrendamiento y el saldo del pasivo del arrendamiento.