Simulación de operación bursátil de alta frecuencia con Stream Analytics

La combinación del lenguaje SQL, las funciones definidas por el usuario (UDF) de JavaScript y los agregados definidos por el usuario (UDA) en Azure Stream Analytics permite a los usuarios realizar análisis avanzados. Los análisis avanzados pueden incluir el entrenamiento y la puntuación en línea del aprendizaje automático, y la simulación de procesos con estado. En este artículo se describe cómo realizar una regresión lineal en un trabajo de Azure Stream Analytics que realiza un entrenamiento y una puntuación continuos en un escenario de operaciones bursátiles de alta frecuencia.

Operaciones bursátiles de alta frecuencia

Este es el flujo lógico de una operación bursátil de alta frecuencia:

- Obtención de cotizaciones en tiempo real de un intercambio de seguridad.

- Creación de un modelo predictivo alrededor de las cotizaciones, con el fin de poder anticiparse a las fluctuaciones de sus precios.

- Realización de órdenes de compra o venta para obtener beneficios de la predicción correcta de las fluctuaciones de los precios.

En consecuencia, se necesitan:

- Una fuente de cotizaciones en tiempo real.

- Un modelo predictivo que pueda operar con cotizaciones en tiempo real.

- Una simulación de operación bursátil que muestre los beneficios o pérdidas del algoritmo de intercambio.

Fuente de cotizaciones en tiempo real

El Intercambio de inversores (IEX) ofrece gratuitamente los precios de compra y venta en tiempo real mediante socket.io. Se puede escribir un programa de consola simple para recibir cotizaciones en tiempo real e insertarlas en Azure Event Hubs como origen de datos. El siguiente código es un esqueleto de dicho programa. Para que no sea muy extensión, en dicho código omite el control de errores. También hay que incluir los paquetes NuGet SocketIoClientDotNet y WindowsAzure.ServiceBus en el proyecto.

using Quobject.SocketIoClientDotNet.Client;

using Microsoft.ServiceBus.Messaging;

var symbols = "msft,fb,amzn,goog";

var eventHubClient = EventHubClient.CreateFromConnectionString(connectionString, eventHubName);

var socket = IO.Socket("https://ws-api.iextrading.com/1.0/tops");

socket.On(Socket.EVENT_MESSAGE, (message) =>

{

eventHubClient.Send(new EventData(Encoding.UTF8.GetBytes((string)message)));

});

socket.On(Socket.EVENT_CONNECT, () =>

{

socket.Emit("subscribe", symbols);

});

Estos son algunos eventos de ejemplo que se han generado:

{"symbol":"MSFT","marketPercent":0.03246,"bidSize":100,"bidPrice":74.8,"askSize":300,"askPrice":74.83,volume":70572,"lastSalePrice":74.825,"lastSaleSize":100,"lastSaleTime":1506953355123,lastUpdated":1506953357170,"sector":"softwareservices","securityType":"commonstock"}

{"symbol":"GOOG","marketPercent":0.04825,"bidSize":114,"bidPrice":870,"askSize":0,"askPrice":0,volume":11240,"lastSalePrice":959.47,"lastSaleSize":60,"lastSaleTime":1506953317571,lastUpdated":1506953357633,"sector":"softwareservices","securityType":"commonstock"}

{"symbol":"MSFT","marketPercent":0.03244,"bidSize":100,"bidPrice":74.8,"askSize":100,"askPrice":74.83,volume":70572,"lastSalePrice":74.825,"lastSaleSize":100,"lastSaleTime":1506953355123,lastUpdated":1506953359118,"sector":"softwareservices","securityType":"commonstock"}

{"symbol":"FB","marketPercent":0.01211,"bidSize":100,"bidPrice":169.9,"askSize":100,"askPrice":170.67,volume":39042,"lastSalePrice":170.67,"lastSaleSize":100,"lastSaleTime":1506953351912,lastUpdated":1506953359641,"sector":"softwareservices","securityType":"commonstock"}

{"symbol":"GOOG","marketPercent":0.04795,"bidSize":100,"bidPrice":959.19,"askSize":0,"askPrice":0,volume":11240,"lastSalePrice":959.47,"lastSaleSize":60,"lastSaleTime":1506953317571,lastUpdated":1506953360949,"sector":"softwareservices","securityType":"commonstock"}

{"symbol":"FB","marketPercent":0.0121,"bidSize":100,"bidPrice":169.9,"askSize":100,"askPrice":170.7,volume":39042,"lastSalePrice":170.67,"lastSaleSize":100,"lastSaleTime":1506953351912,lastUpdated":1506953362205,"sector":"softwareservices","securityType":"commonstock"}

{"symbol":"GOOG","marketPercent":0.04795,"bidSize":114,"bidPrice":870,"askSize":0,"askPrice":0,volume":11240,"lastSalePrice":959.47,"lastSaleSize":60,"lastSaleTime":1506953317571,lastUpdated":1506953362629,"sector":"softwareservices","securityType":"commonstock"}

Nota

La marca de tiempo del evento es lastUpdated, en tiempo epoch.

Modelo predictivo de las operaciones bursátiles de alta frecuencia

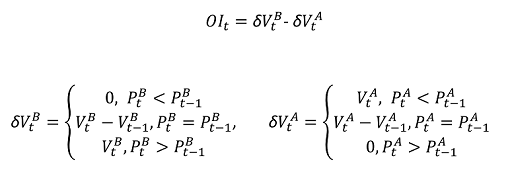

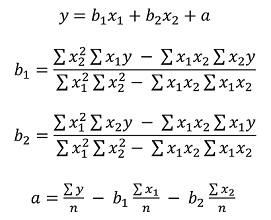

Para esta demostración, usamos un modelo lineal descrito en este documento.

Desequilibrio en el volumen de órdenes (VOI) es una función del precio y volumen de compra/venta, y el volumen y precio de compra/venta desde el último "tick". En el documento se identifica la correlación entre VOI y movimiento de precios en el futuro. Genera un modelo lineal entre los cinco últimos valores de VOI y el cambio de precio en los diez "ticks" siguientes. El modelo se entrena con los datos del día anterior con regresión lineal.

Luego, el modelo entrenado se utiliza para realizar predicciones de cambios de precios en las cotizaciones del día de las operaciones en bolsa en tiempo real. Cuando se predice un cambio de precio suficientemente grande, se ejecuta una transacción. En función del valor del umbral, se pueden esperar miles de transacciones en un solo valor en un día de bolsa.

Ahora, vamos a expresar las operaciones de entrenamiento y predicción en un trabajo de Azure Stream Analytics.

En primer lugar, se borran las entradas. El tiempo epoch (o tiempo Unix) se convierte en fecha y hora mediante DATEADD. TRY_CAST se usa para convertir tipos de datos sin que se produzcan errores en la consulta. Siempre es recomendable convertir los campos de entrada a los tipos de datos esperados, con el fin de que no haya ningún comportamiento inesperado al manipular o comparar los campos.

WITH

typeconvertedquotes AS (

/* convert all input fields to proper types */

SELECT

System.Timestamp AS lastUpdated,

symbol,

DATEADD(millisecond, CAST(lastSaleTime as bigint), '1970-01-01T00:00:00Z') AS lastSaleTime,

TRY_CAST(bidSize as bigint) AS bidSize,

TRY_CAST(bidPrice as float) AS bidPrice,

TRY_CAST(askSize as bigint) AS askSize,

TRY_CAST(askPrice as float) AS askPrice,

TRY_CAST(volume as bigint) AS volume,

TRY_CAST(lastSaleSize as bigint) AS lastSaleSize,

TRY_CAST(lastSalePrice as float) AS lastSalePrice

FROM quotes TIMESTAMP BY DATEADD(millisecond, CAST(lastUpdated as bigint), '1970-01-01T00:00:00Z')

),

timefilteredquotes AS (

/* filter between 7am and 1pm PST, 14:00 to 20:00 UTC */

/* clean up invalid data points */

SELECT * FROM typeconvertedquotes

WHERE DATEPART(hour, lastUpdated) >= 14 AND DATEPART(hour, lastUpdated) < 20 AND bidSize > 0 AND askSize > 0 AND bidPrice > 0 AND askPrice > 0

),

Después, se usa la función LAG función para obtener los valores desde el último "tick". Se elige arbitrariamente una hora del valor LIMIT DURATION. Dada la frecuencia de la cotización, es seguro asumir que para encontrar el "tick" solo hay que retroceder una hora.

shiftedquotes AS (

/* get previous bid/ask price and size in order to calculate VOI */

SELECT

symbol,

(bidPrice + askPrice)/2 AS midPrice,

bidPrice,

bidSize,

askPrice,

askSize,

LAG(bidPrice) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS bidPricePrev,

LAG(bidSize) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS bidSizePrev,

LAG(askPrice) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS askPricePrev,

LAG(askSize) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS askSizePrev

FROM timefilteredquotes

),

Luego, se puede calcular el valor de VOI. Si "tick" anterior no existe, se usa un filtro para extraer y eliminar los valores nulos, por si acaso.

currentPriceAndVOI AS (

/* calculate VOI */

SELECT

symbol,

midPrice,

(CASE WHEN (bidPrice < bidPricePrev) THEN 0

ELSE (CASE WHEN (bidPrice = bidPricePrev) THEN (bidSize - bidSizePrev) ELSE bidSize END)

END) -

(CASE WHEN (askPrice < askPricePrev) THEN askSize

ELSE (CASE WHEN (askPrice = askPricePrev) THEN (askSize - askSizePrev) ELSE 0 END)

END) AS VOI

FROM shiftedquotes

WHERE

bidPrice IS NOT NULL AND

bidSize IS NOT NULL AND

askPrice IS NOT NULL AND

askSize IS NOT NULL AND

bidPricePrev IS NOT NULL AND

bidSizePrev IS NOT NULL AND

askPricePrev IS NOT NULL AND

askSizePrev IS NOT NULL

),

Ahora, se vuelve a usar la función LAG para crear una secuencia con dos valores de VOI consecutivos, seguidos de diez valores de precios medio consecutivos.

shiftedPriceAndShiftedVOI AS (

/* get 10 future prices and 2 previous VOIs */

SELECT

symbol,

midPrice AS midPrice10,

LAG(midPrice, 1) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice9,

LAG(midPrice, 2) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice8,

LAG(midPrice, 3) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice7,

LAG(midPrice, 4) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice6,

LAG(midPrice, 5) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice5,

LAG(midPrice, 6) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice4,

LAG(midPrice, 7) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice3,

LAG(midPrice, 8) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice2,

LAG(midPrice, 9) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice1,

LAG(midPrice, 10) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS midPrice,

LAG(VOI, 10) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS VOI1,

LAG(VOI, 11) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS VOI2

FROM currentPriceAndVOI

),

Después, se vuelve a dar a los datos la forma de entrada de un modelo lineal de dos variables. Si no se dispone de todos los datos, una vez más se eliminan los eventos.

modelInput AS (

/* create feature vector, x being VOI, y being delta price */

SELECT

symbol,

(midPrice1 + midPrice2 + midPrice3 + midPrice4 + midPrice5 + midPrice6 + midPrice7 + midPrice8 + midPrice9 + midPrice10)/10.0 - midPrice AS y,

VOI1 AS x1,

VOI2 AS x2

FROM shiftedPriceAndShiftedVOI

WHERE

midPrice1 IS NOT NULL AND

midPrice2 IS NOT NULL AND

midPrice3 IS NOT NULL AND

midPrice4 IS NOT NULL AND

midPrice5 IS NOT NULL AND

midPrice6 IS NOT NULL AND

midPrice7 IS NOT NULL AND

midPrice8 IS NOT NULL AND

midPrice9 IS NOT NULL AND

midPrice10 IS NOT NULL AND

midPrice IS NOT NULL AND

VOI1 IS NOT NULL AND

VOI2 IS NOT NULL

),

Dado que Azure Stream Analytics no tiene una función de regresión lineal integrada, se usan los agregados SUM y AVG para calcular los coeficientes del modelo lineal.

modelagg AS (

/* get aggregates for linear regression calculation,

http://faculty.cas.usf.edu/mbrannick/regression/Reg2IV.html */

SELECT

symbol,

SUM(x1 * x1) AS x1x1,

SUM(x2 * x2) AS x2x2,

SUM(x1 * y) AS x1y,

SUM(x2 * y) AS x2y,

SUM(x1 * x2) AS x1x2,

AVG(y) AS avgy,

AVG(x1) AS avgx1,

AVG(x2) AS avgx2

FROM modelInput

GROUP BY symbol, TumblingWindow(hour, 24, -4)

),

modelparambs AS (

/* calculate b1 and b2 for the linear model */

SELECT

symbol,

(x2x2 * x1y - x1x2 * x2y)/(x1x1 * x2x2 - x1x2 * x1x2) AS b1,

(x1x1 * x2y - x1x2 * x1y)/(x1x1 * x2x2 - x1x2 * x1x2) AS b2,

avgy,

avgx1,

avgx2

FROM modelagg

),

model AS (

/* calculate a for the linear model */

SELECT

symbol,

avgy - b1 * avgx1 - b2 * avgx2 AS a,

b1,

b2

FROM modelparambs

),

Para usar el modelo del día anterior para la puntuación del evento actual, hay que unir las cotizaciones con el modelo. Pero en lugar de usar JOIN, se usa UNION para los eventos de modelo y los eventos de cotización. A continuación, usamos LAG para emparejar los eventos con el modelo del día anterior, con el fin de obtener una coincidencia exacta. Dado el fin de semana, es preciso mirar tres días atrás. Con un sencillo JOIN, se obtienen tres modelos por cada evento de cotización.

shiftedVOI AS (

/* get two consecutive VOIs */

SELECT

symbol,

midPrice,

VOI AS VOI1,

LAG(VOI, 1) OVER (PARTITION BY symbol LIMIT DURATION(hour, 1)) AS VOI2

FROM currentPriceAndVOI

),

VOIAndModel AS (

/* combine VOIs and models */

SELECT

'voi' AS type,

symbol,

midPrice,

VOI1,

VOI2,

0.0 AS a,

0.0 AS b1,

0.0 AS b2

FROM shiftedVOI

UNION

SELECT

'model' AS type,

symbol,

0.0 AS midPrice,

0 AS VOI1,

0 AS VOI2,

a,

b1,

b2

FROM model

),

VOIANDModelJoined AS (

/* match VOIs with the latest model within 3 days (72 hours, to take the weekend into account) */

SELECT

symbol,

midPrice,

VOI1 as x1,

VOI2 as x2,

LAG(a, 1) OVER (PARTITION BY symbol LIMIT DURATION(hour, 72) WHEN type = 'model') AS a,

LAG(b1, 1) OVER (PARTITION BY symbol LIMIT DURATION(hour, 72) WHEN type = 'model') AS b1,

LAG(b2, 1) OVER (PARTITION BY symbol LIMIT DURATION(hour, 72) WHEN type = 'model') AS b2

FROM VOIAndModel

WHERE type = 'voi'

),

Ahora, podemos realizar predicciones y generar señales de compra/ventas basadas en el modelo, con un valor de umbral de 0,02. Un valor de 10 es una señal de compra. Un valor de -10 es una señal de venta.

prediction AS (

/* make prediction if there is a model */

SELECT

symbol,

midPrice,

a + b1 * x1 + b2 * x2 AS efpc

FROM VOIANDModelJoined

WHERE

a IS NOT NULL AND

b1 IS NOT NULL AND

b2 IS NOT NULL AND

x1 IS NOT NULL AND

x2 IS NOT NULL

),

tradeSignal AS (

/* generate buy/sell signals */

SELECT

DateAdd(hour, -7, System.Timestamp) AS time,

symbol,

midPrice,

efpc,

CASE WHEN (efpc > 0.02) THEN 10 ELSE (CASE WHEN (efpc < -0.02) THEN -10 ELSE 0 END) END AS trade,

DATETIMEFROMPARTS(DATEPART(year, System.Timestamp), DATEPART(month, System.Timestamp), DATEPART(day, System.Timestamp), 0, 0, 0, 0) as date

FROM prediction

),

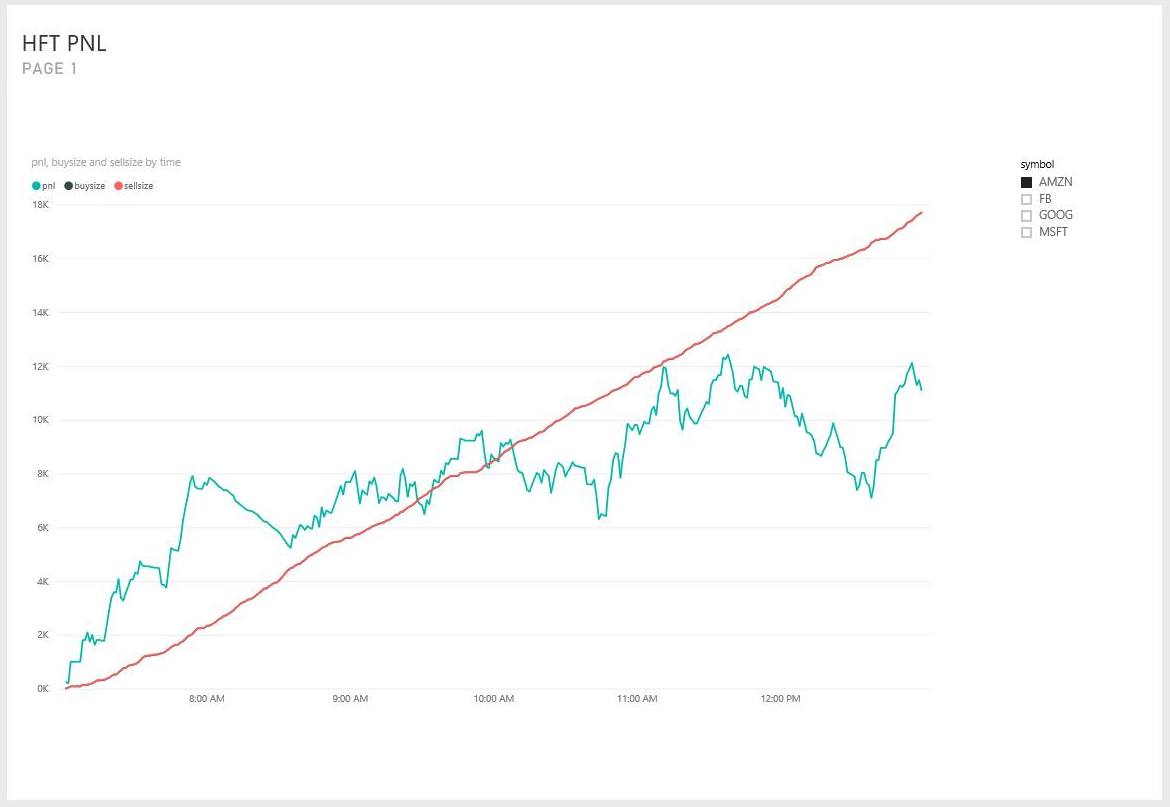

Simulación de operación bursátil

Una vez que tenemos las señales de las operaciones bursátiles, queremos probar la eficacia de la estrategia bursátil, pero sin realizar ninguna transacción real.

Para ello, usamos un UDA, con una ventana de salto y un salto cada minuto. La agrupación por fecha y la cláusula HAVING permiten que la ventana solo tenga en cuenta los eventos que pertenecen al mismo día. En el caso de una ventana de salto que abarque dos días, GROUP BY separa la agrupación en el día anterior y el día actual. La cláusula HAVING elimina las ventanas que finalizan el día actual, pero que se agrupan el día anterior.

simulation AS

(

/* perform trade simulation for the past 7 hours to cover an entire trading day, and generate output every minute */

SELECT

DateAdd(hour, -7, System.Timestamp) AS time,

symbol,

date,

uda.TradeSimulation(tradeSignal) AS s

FROM tradeSignal

GROUP BY HoppingWindow(minute, 420, 1), symbol, date

Having DateDiff(day, date, time) < 1 AND DATEPART(hour, time) < 13

)

El UDA de JavaScript inicializa todos los acumuladores de la función init, calcula la transición de estado en cada evento que se agrega a la ventana y devuelve los resultados de la simulación al final de la ventana. El proceso bursátil general es:

- Comprar el valor cuando se recibe una señal de compra y no hay tenencia de acciones.

- Comprar el valor cuando se recibe una señal de venta y hay tenencia de acciones.

- Ponerse corto si no hay tenencia de acciones.

Si existe una posición corta y se recibe una señal de compra, se compra para realizar la cobertura. En esta simulación mantenemos o vendemos en corto 10 acciones de un título. La realización de cada transacción tiene una tarifa plana de $8.

function main() {

var TRADE_COST = 8.0;

var SHARES = 10;

this.init = function () {

this.own = false;

this.pos = 0;

this.pnl = 0.0;

this.tradeCosts = 0.0;

this.buyPrice = 0.0;

this.sellPrice = 0.0;

this.buySize = 0;

this.sellSize = 0;

this.buyTotal = 0.0;

this.sellTotal = 0.0;

}

this.accumulate = function (tradeSignal, timestamp) {

if(!this.own && tradeSignal.trade == 10) {

// Buy to open

this.own = true;

this.pos = 1;

this.buyPrice = tradeSignal.midprice;

this.tradeCosts += TRADE_COST;

this.buySize += SHARES;

this.buyTotal += SHARES * tradeSignal.midprice;

} else if(!this.own && tradeSignal.trade == -10) {

// Sell to open

this.own = true;

this.pos = -1

this.sellPrice = tradeSignal.midprice;

this.tradeCosts += TRADE_COST;

this.sellSize += SHARES;

this.sellTotal += SHARES * tradeSignal.midprice;

} else if(this.own && this.pos == 1 && tradeSignal.trade == -10) {

// Sell to close

this.own = false;

this.pos = 0;

this.sellPrice = tradeSignal.midprice;

this.tradeCosts += TRADE_COST;

this.pnl += (this.sellPrice - this.buyPrice)*SHARES - 2*TRADE_COST;

this.sellSize += SHARES;

this.sellTotal += SHARES * tradeSignal.midprice;

// Sell to open

this.own = true;

this.pos = -1;

this.sellPrice = tradeSignal.midprice;

this.tradeCosts += TRADE_COST;

this.sellSize += SHARES;

this.sellTotal += SHARES * tradeSignal.midprice;

} else if(this.own && this.pos == -1 && tradeSignal.trade == 10) {

// Buy to close

this.own = false;

this.pos = 0;

this.buyPrice = tradeSignal.midprice;

this.tradeCosts += TRADE_COST;

this.pnl += (this.sellPrice - this.buyPrice)*SHARES - 2*TRADE_COST;

this.buySize += SHARES;

this.buyTotal += SHARES * tradeSignal.midprice;

// Buy to open

this.own = true;

this.pos = 1;

this.buyPrice = tradeSignal.midprice;

this.tradeCosts += TRADE_COST;

this.buySize += SHARES;

this.buyTotal += SHARES * tradeSignal.midprice;

}

}

this.computeResult = function () {

var result = {

"pnl": this.pnl,

"buySize": this.buySize,

"sellSize": this.sellSize,

"buyTotal": this.buyTotal,

"sellTotal": this.sellTotal,

"tradeCost": this.tradeCost

};

return result;

}

}

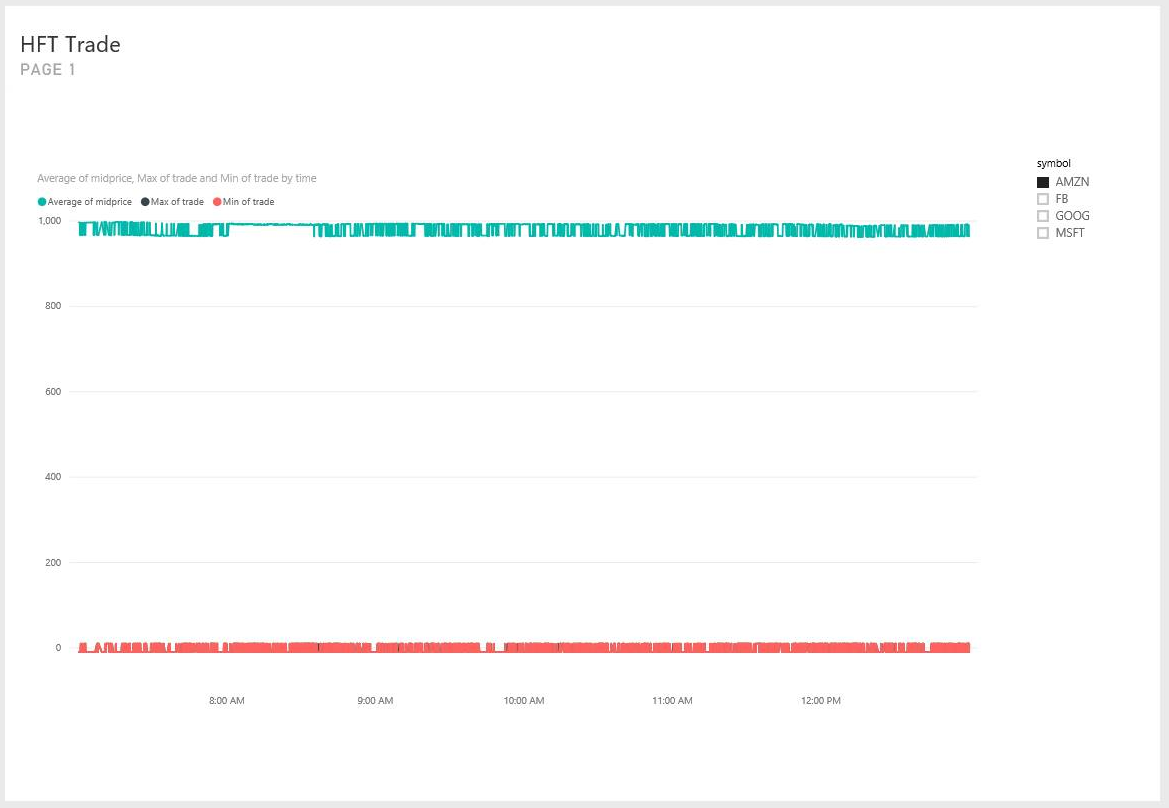

Por último, la salida se envía al panel de Power BI, que es donde se ve.

SELECT * INTO tradeSignalDashboard FROM tradeSignal /* output tradeSignal to PBI */

SELECT

symbol,

time,

date,

TRY_CAST(s.pnl as float) AS pnl,

TRY_CAST(s.buySize as bigint) AS buySize,

TRY_CAST(s.sellSize as bigint) AS sellSize,

TRY_CAST(s.buyTotal as float) AS buyTotal,

TRY_CAST(s.sellTotal as float) AS sellTotal

INTO pnlDashboard

FROM simulation /* output trade simulation to PBI */

Resumen

Podemos implementar un modelo de operación bursátil de alta frecuencia con una consulta de un grado de complejidad medio en Azure Stream Analytics. Tenemos que simplificar el modelo de cinco variables de entrada a dos, ya que no hay ninguna función de regresión lineal integrada. Pero en el caso de un usuario determinado, los algoritmos más sofisticados y con mayores dimensiones también se pueden implementar como UDA de JavaScript.

Merece la pena indicar que la mayor parte de la consulta, que no sea el UDA de JavaScript, se puede probar y depurar en Visual Studio con las herramientas de Azure Stream Analytics para Visual Studio. Una vez escrita la consulta inicial, el autor tardó menos de 30 minutos en probar y depurar la consulta en Visual Studio.

Actualmente el UDA no se puede depurar en Visual Studio. Estamos trabajando para habilitarlo con la capacidad de recorrer el código de JavaScript. Además, los nombres de los campos que acceden el UDA están en minúscula. No era un comportamiento obvio durante las pruebas de consulta. Pero con el nivel de compatibilidad 1.1 de Azure Stream Analytics, se conserva el uso de mayúsculas y minúsculas, con lo que el comportamiento es más natural.

Esperamos que este artículo sirva de inspiración para todos los usuarios de Azure Stream Analytics, que pueden usar nuestro servicio para realizar análisis avanzados casi en tiempo real de forma continua. Envíenos sugerencias para facilitar la implementación de consultas en escenarios de análisis avanzado.