Steuerhoheitsparameter für die Einrichtung der Skontoberechnung

In diesem Artikel finden Sie Informationen zur Einrichtung von Optionen zur Skontoberechnung.

Wenn eine einzelne juristische Person über mehrere Mehrwertsteuerregistrierungen in unterschiedlichen Ländern oder Regionen verfügt, können die Anforderungen zur Berechnung von Skonto und Umsatzsteuer je nach Land oder Region unterschiedlich sein. Wenn für unterschiedliche Umsatzsteuerregistrierungen unterschiedliche Optionen zur Berechnung des Skontos erforderlich sind, richten Sie die Optionen auf den Registerkarten Steuerhoheitsparameter und Anwendbarkeit der Steuerhoheit der Seite Steuerberechnung ein.

Einrichten der Steuerhoheitsparameter

Microsoft Dynamics 365 Finance unterstützt die folgenden allgemeinen Kombinationen von Optionen zur Berechnung von Skonto.

| Parameter | Option 1 | Option 2 |

|---|---|---|

| Mehrwertsteuer auf Skonto stornieren | Ja | Nein |

| Skonto vor der Mehrwertsteuerberechnung subtrahieren | Nein | Ja |

Skonto wird für den Betrag inklusive Mehrwertsteuer berechnet. (Dieser Parameter ist sowohl für die Kundenseite als auch für die Lieferantenseite verfügbar.) |

Ja | Nein |

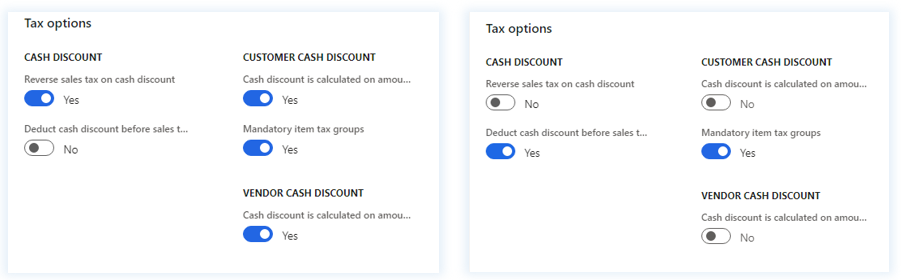

Die folgende Abbildung zeigt die Parametereinstellungen für beide Optionen.

Notiz

Die Parameter Bargeldrabatt vor Steuerberechnung abziehen und Bargeldrabatt auf Betrag inkl. MwSt. berechnen schließen sich gegenseitig aus.

Derzeit unterstützt das Steuerberechnung-Setup im Regulatory Configuration Service (RCS) keine maßnahmeübergreifende Validierung. Die Validierung erfolgt Fertig in Finance, wenn die Parameter vom Dienst Steuerberechnung abgerufen werden.

Setzen Sie für einen Steuerstandortcode nicht sowohl den Parameter Bargeldrabatt vor Steuerberechnung abziehen als auch den Parameter Bargeldrabatt auf Betrag inkl. MwSt. berechnen auf der Seite Steuerberechnung auf Ja .

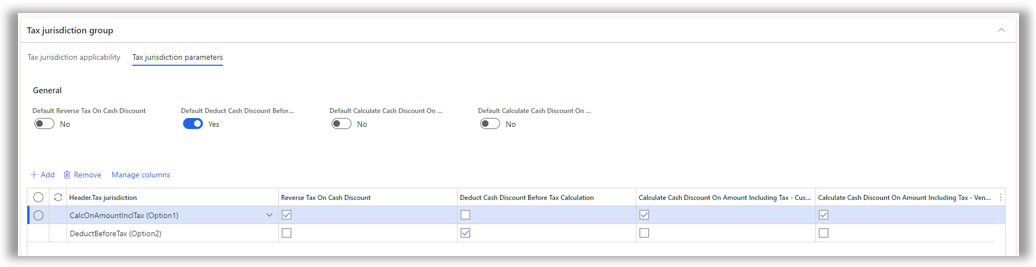

Um die Option zur Berechnung des Skontos in den Funktionseinstellungen von Steuerberechnung einzurichten, erstellen Sie auf der Registerkarte Steuerstandortparameter in der Gruppe Steuerstandort einen Steuerstandortcode.

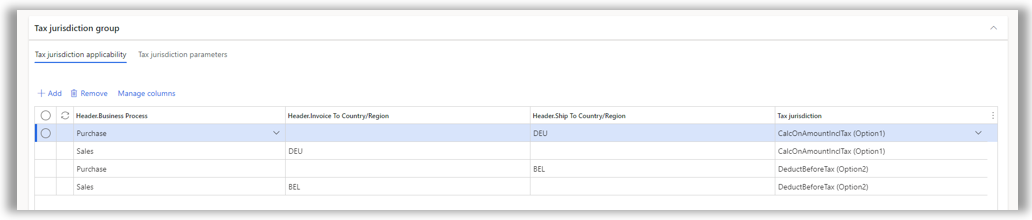

Verwenden Sie die Felder auf der Registerkarte Anwendbarkeit der Steuerhoheit in der Gruppe Steuerhoheit , um Regeln zu definieren, die bestimmen, wann eine Option zur Berechnung von Skonto angewendet werden soll. Sie können zur Bestimmung Felder auf Kopfebene Auswählen verwenden.

Wenn auf der Registerkarte Anwendbarkeit der Steuerhoheit keine entsprechende Regel gefunden wird, werden die Standardparameter auf der Registerkarte Allgemein verwendet.

Beispiel: Einrichten von Skontoparametern

Um einen Steuerstandortcode zu bestimmen, können Sie Lieferland/-Region/-Region oder Rechnungsland/-Region verwenden. Wenn Sie einen Verkaufsauftrag für einen Kunden in Deutschland (DEU) erstellen, ist Option 1 ausgewählt. Wenn Sie einen Verkaufsauftrag für einen Kunden in Belgien (BEL) erstellen, ist Option 2 ausgewählt.

In der folgenden Tabelle werden die Ergebnisse für Skonto und Verkauf Steuerberechnung für einen Verkaufsauftrag mit einem Nettobetrag von 1.000 und 4 Prozent Skonto angezeigt. Für Steuerberechnung-Zwecke beträgt der für Option1 verwendete Steuersatz 19 Prozent. Bei Option2 sind es 21 Prozent.

| Verkaufsauftrags- oder Steuerstandortcode | Option 1 | Option 2 |

|---|---|---|

| Nettobetrag | 1.000 | 1.000 |

| Rechnungsbetrag | 1,190 | 1,201.60 |

| Mehrwertsteuerbetrag | 190 (= 1.000 × 19 %) | 201,60 (= [1000 – 40] × 21 %) |

| Skontobetrag | 47,60 (= 1.190 × 4 %) | 40 (= 1.000 × 4 %) |

Wichtig

Im monatlichen Update 10.0.23 wird die Funktion nur für Verkaufsauftragsvorgänge und nur für Verkaufsaufträge unterstützt, die einen Umsatzsteuercode pro Verkaufsauftragszeile enthalten.

Im monatlichen Update 10.0.24 wird die Funktionalität für Verkaufsaufträge, Einkaufsbestellungen, Lieferantenrechnungen und Freitextrechnungsvorgänge unterstützt.